【2026年】人気のおすすめクレジットカード20選をランキングで徹底比較

初めてクレジットカードを作ろうとする時、種類が多いので、どのカードを作れば良いのか迷います。

ポイントやマイルも貯めたいけど高い年会費は払いたくないものです。

結局、一番お得で最強のクレジットカードはどれなのか!?

それらを解決するために、クレジットカード歴21年の専門家の私が分かりやすく徹底解説をいたします。

このサイトで最強の1枚のクレジットカードが見つかって完結する事を願っております。

2026年人気のおすすめクレジットカード厳選20枚を徹底比較

クレジットカードのランキングにつきましては、各カードのアクセス数と、申し込み数をベースに総合的に判断して表示しています(当社調べ) ランキングでカードの優劣を示したり、特定のカード会社を推奨したりするものではございません。

また、特定目的への適合性、正確性、完全性について保証するものではありません。

JCB CARD W

年会費 還元率 ETC 永年無料 1.0%~10.50%※1 無料

海外旅行保険は利用付帯になります。 ※1 還元率は交換商品により異なります。

新規入会&条件達成で最大45,000円キャッシュバック(2026/1/12まで)

JCB CARD Wに向いてる人

- 年会費無料が良い

- 高還元率カードが欲しい

- 39歳以下である

- セブン-イレブンをよく利用する

- Amazonで買い物が多い

いつでもポイント2倍

JCB CARD Wは年会費無料で家族カードやETCカードも無料なので維持費がかかりません。

最大のメリットはいつでもどこでもポイントが2倍貯まる点です。

また、Amazonでのお買い物で1番ポイントが貯まるカードもJCB CARD Wです。

Amazon Mastercardよりも貯まります。

セブン-イレブンやAmazonで使うとポイントが多く貯まるのも特長です。

JCBパートナー店はポイントが2倍以上

JCB CARD Wは、JCBオリジナルシリーズ(プロパーカード)なので、JCBのパートナー店で使うとポイントが多く貯まります。

パートナー店なら最低でもポイントが2倍以上あります。

JCBパートナー店のポイントの例

- Amazon:ポイント3倍

- ドミノピザ:ポイント2倍

- セブン-イレブン:ポイント3倍

- メルカリ:ポイント2倍

- welca:ポイント2倍

- スターバックス:ポイント10倍

- apollostation:ポイント2倍

- タイムズパーキング:ポイント2倍

上記は一部抜粋で、他にもたくさんあります。

| JCB CARD Wの基本スペック | |

| 年会費 | 年会費無料 |

| 申込資格 | 18歳~39歳以下 |

| ポイント名 | Oki Dokiポイント |

| ポイント還元率 | 1.0%~10.50% ※還元率は交換商品により異なります。 |

| ポイント有効期限 | 2年間 |

| 国際ブランド | JCB |

| ポイントの使い方 | ギフトカード・商品券 JCBトラベル 楽天ポイント 楽天Edy WAONポイント nanacoポイント dポイント Pontaポイント スターバックス カードチャージ ビックポイント ベルメゾン・ポイント セシールスマイルポイント |

| 交換可能マイル | JALマイル ANAマイル ANA SKYコイン デルタ航空 スカイマイル |

| 電子マネー | QUICPay(クイックペイ)・ApplePay・GooglePay |

| タッチ決済 | JCBのタッチ決済 |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険(最高2,000万円・利用付帯) ショッピング保険(海外のみ) 最高100万円 紛失・盗難補償 |

JCB CARD Wのまとめ

- 年会費無料が無料

JCB CARD Wは年会費が永年無料で39歳以下の人が作れます。40歳を超えてもそれまでに作っていれば一生使えます。 - 還元率はいつでも2倍の1%

他のJCBカードと比べて「いつでもポイントが2倍」で還元率は1%になります。 - セブン-イレブンでポイントが3倍貯まる

セブン-イレブンで使うとポイントが3倍貯まるのでお得です。セブンに良く行くなら、それだけで作るメリットがあります。

JCB CARD Wのクチコミ

- 20代/女性/会社員

スタバが好きでよく利用しますが、スターバックスカードのチャージでポイントをたくさん貯めれます。そのポイントをスタバカードに移行したり、nanacoに移行してコンビニの買い物にも使えますよ - 20代/男性/会社員

30代までしか申し込めないカードですが、年会費がかからないので重宝しています。 - 30代/男性/会社員

JCB作ろうと思っててタイミングよくこのカードを作りました。年会費無料でJCBカードと同じサービスなので得した感じです

必見!人気で最強のクレジットカードコラム

ランキングの根拠について

当サイトのランキングの根拠は、編集部の独自の調査や、JCSIの調査データを参考にしたり、カード会社へのカードの申し込み枚数のデータを元に作成しております。

楽天カード

年会費 還元率 ETC 無料 1% 550円(税込)

新規入会&利用で5,000ポイントプレゼント

楽天カードに向いてる人

- 年会費無料が良い

- 高還元率カードが欲しい

- 楽天グループをよく利用する

- 楽天グループの特典を色々受けたい

楽天市場でポイント3倍

楽天カードの通常還元率は1%ですが、楽天市場でカード利用するとポイントが3倍になります(還元率3%)。

これだけで楽天カードを持つメリットがあります。

普段は、三井住友カード(NL)やJCBカードをメインカードにして、楽天市場で買い物をする時だけ楽天カードを使うのもアリです。

ポイントが使いやすい

楽天ポイントはすべての楽天グループで使えます。これはかなりのメリットです。

楽天経済圏という言葉があるくらいで、楽天カード・楽天市場・楽天トラベル・ラクマ・楽天ブックスなど、すべての日常生活の買い物を楽天で揃えると、ポイントがザクザク貯まります。

そして貯まったポイントは、また楽天グループで使えます。

| 楽天カードの基本スペック | |

| 年会費 | 年会費永年無料 |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント名 | 楽天ポイント |

| ポイント還元率 | 1.0%~3.0% |

| ポイント有効期限 | 1年間(実質無期限) |

| 発行スピード | 最短3営業日~1週間 |

| 国際ブランド | Visa Master Card JCB アメックス |

| ポイントの使い方 | 楽天市場で使う 楽天グループで使う 楽天ポイント加盟店で使う カードの支払いに充当 楽天Edyにチャージ 楽天ふるさと納税 ポイント投資(楽天証券) 楽天Kドリームス(競輪) |

| 交換可能マイル | ANAマイル・JALマイル |

| 電子マネー | 楽天Edy |

| タッチ決済 | Visaのタッチ決済・Mastercard®タッチ決済 |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険(最高2,000万円)利用付帯 紛失・盗難補償・ネット不正あんしん制度 |

楽天カードのキャンペーン

- 楽天カード入会キャンペーン

新規入会&利用で5,000ポイントプレゼント

楽天カードのまとめ

- 年会費無料が無料

楽天カードは年会費が永年無料です。 - 楽天市場でポイント3倍

楽天市場で使うとポイントが3倍貯まります。SPU(スーパーポイントアッププログラム)は最大14倍です。 - ポイントは楽天グループで使える

貯まったポイントは1ポイント=1円で楽天経済圏で使えます。まとめて楽天トラベルで使うのも有効な使い方です。

楽天カードのクチコミ

- 50代/男性/会社員

カード発行手続き及び発行が非常にスムーズ。新規ポイント還元も満足で、ショッピングやホテル予約と使用用途も多彩で満足です。 - 20代/男性/会社員

ポイント還元率は他のカードと比較して群を抜いていおり、楽天市場をよく使う人には素晴らしい1枚かと思われます。ただ、楽天市場をメインに使っていない人からすると少々使いにくいのと、メルマガの設定が非常に煩わしいです。また、解約の際も繋がるまでに非常に時間がかかるため、この辺のサービスの悪さは目立ちました。 - 20代/女性/会社員

楽天のお買い物パンダが可愛くて、一目ぼれしました。可愛いだけじゃなくて、しっかりポイントが貯まるので、節約になります

PayPayカード

年会費 還元率 ETC 永年無料

1%~最大1.5% 550円(税込)

PayPayカードに向いてる人

- 年会費永年無料が良い

- PayPayアプリを使う人

- Yahooのサービスをよく使う人

Yahooショッピング、LOHACOでポイント5%

PayPayカードをYahoo!ショッピングやLOHACO(ロハコ)で利用すると、還元率5%のPayPayポイントが貯まります。

還元率5%の内訳

- PayPayカード特典:1%

- Yahoo!ショッピング、LOHACOで利用:3%

- ストアポイント、LOHACOポイント:1%

- 合計5%

また、PayPayポイントに有効期限はありません。(無期限)

なお、アプリのPayPayにクレジットカードからチャージするには、PayPayカードしか出来ないので必須カードです。

| PayPayカードの基本スペック | |

| 年会費 | 年会費永年無料 |

| 申込資格 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| ポイント名 | PayPayポイント |

| ポイント還元率 |

最大1.5%※ ※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。 |

| ポイント有効期限 | 無期限 |

| 発行スピード | 最短7分(申込5分、審査2分)でお手続き完了 |

| 国際ブランド | Visa Master Card JCB |

| ポイントの使い方 | Yahoo! サービスで使う ネットサービスでのお支払い 街のお店で使う PayPayポイントを運用する |

| 交換可能マイル | – |

| 電子マネー | – |

| タッチ決済 | PayPay |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | – |

PayPayカードのまとめ

- 還元率は1〜5%

200円につき1%のPayPayポイントが貯まります。 - PayPayカードはナンバーレスカード

今、主流になりつつあるナンバーレスカードです。 他社のカードは裏面にナンバーを記載している所もありますが、PayPayカードは裏面にもナンバーがありません。 - PayPayチャージにはPayPayカードが必要

アプリのPayPayを紐づけできるのはPayPayカードだけになります。

PayPayカードのクチコミ

- 20代/女性/フリーター

スマホがソフトバンクなので持ってます。Yahoo!ショッピングは平日の還元率はまずまず、日曜日なら還元率10%以上は余裕で貯まります。 - 30代/男性/会社員

旅行保険は無いけど、旅行に行かないので問題なしです。 - 30代/男性/会社員

PayPayが使えるお店を利用するなら持っていて損はないと思います。自分の場合はYahooショッピングやエネオス、ファミリーマートをよく利用するので、あっという間にポイントがたまります。

三井住友カード(NL)

年会費 還元率 ETC 年会費永年無料 0.5%~7%※1 550円(税込)

初年度無料

前年1回の利用

で翌年無料

三井住友カード(NL)に向いてる人

- 年会費無料が良い

- 対象のコンビニ・飲食店をよく利用する

- 海外・国内どこでも使える

- 三井住友カードのステップUPを狙ってる

タッチ決済でポイント最大7%

三井住友カード(NL)の基本還元率は0.5%ですが、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元になります。※1

事前エントリーなしで、気軽に利用出来るところもメリットです。

1人で使うと5%ですが、家族で一緒に使うと最大10%になります。

ポイント最大7%還元の内訳

- 通常のポイント分:0.5%

- スマホのタッチ決済:6.5%

- 合計7%

※1最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※1商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※1iD、カードの差し込み、磁気取引は対象外です。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

世界中どこでも使える

三井住友カード(NL)の最大のメリットは、国際ブランドをVisaにすれば世界中どこでも使える点です。使えない所はありません。

クレジットカードは何かあった時の保険なので安心感は半端ありません。

| 三井住友カード(NL)の基本スペック | |

| 年会費 | 年会費永年無料 |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント名 | Vポイント |

| ポイント還元率 | 0.5%~7% |

| ポイント有効期限 | ポイントの最終変動日から1年間(自動延長) |

| 発行スピード | 最短10秒 ※即時発行ができない場合があります。 |

| 国際ブランド | Visa Mastercard® |

| ポイントの使い方 | ギフトカード・商品券 お買い物に充当 利用金額に充当 Vポイント投資(SBI証券) 楽天ポイント nanacoポイント Tポイント dポイント Pontaポイント WAONポイント au WALLETポイント ジョーシンポイント スターバックスカード |

| 交換可能マイル | ANAマイル・JALマイル |

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay |

| タッチ決済 | Visaのタッチ決済・Mastercard®タッチ決済 |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険(最高2,000万円)利用付帯 紛失・盗難補償 |

三井住友カード(NL)のキャンペーン

- 新規入会&条件達成で21,600円相当プレゼント(2025/10/5~2026/1/6)

三井住友カード(NL)のクチコミ

- 20代/男性/会社員

ナンバーレスになったので作りました。 デザインもカッコ良いし、番号の漏洩がないので気に入っています。 - 30代/男性/会社員

三井住友カードからこちらに作り変えました。 券面がスカっとしてカッコいいです。 年会費が永年無料なのも変更した理由の1つです。

JAL 普通カード

年会費 還元率 ETC 初年度無料 0.5% 無料

JAL普通カードに向いてる人

- JALマイルを貯めている

- Amazonをよく利用する

- ファミリーマートをよく利用する

JAL特約店は2倍のマイルが貯まる

JALカードをJAL特約店で使うとマイルが2倍貯まります。

特約店は全国に54,000店あり、ジャンルはレストラン、買い物、暮らし、美容・健康・医療、宿泊、旅行、ゴルフ場など全て揃っています。

これを上手く利用しない手はありません。

特約店でのマイルの貯まり方

- 通常時は200円=1マイル

- 特約店は200円=2マイル

JAL航空券の購入もマイルが2倍貯まります。

役に立つ記事

ショッピングマイル・プレミアムならマイルは2倍

カード年会費とは別に年間3,300円(税込)を払って「JALカードショッピングマイル・プレミアム」に入ると、通常よりマイルが2倍貯まります。

仮に、カード利用が年間100万円だったとしたら、実際は200万円分のマイルが貯まります。そう思うと「ショッピングマイル・プレミアム」はお得です。

さらに、ショッピングマイル・プレミアムに入会していて、特約店でカード利用をすると4倍のマイルが貯まります。

JAL公式の発表では特典交換しているJALカード会員の8割の人が入会しています。

JALカードショッピングマイル・プレミアム(年会費3,300円/税込)。

ショッピングでたまるマイルが2倍になるサービスです。

特典交換されているJALカード会員の8割が入会されています。

引用:JALカード公式サイト

| JAL 普通カードの基本スペック | |

| 年会費 | 初年度年会費は無料で2年目以降は2,200円(税込) |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント名 | JALマイル |

| ポイント還元率 | 0.5%~1.0% |

| ポイント有効期限 | 2年間 |

| 発行スピード | 約2~3週間 |

| 国際ブランド | Visa Master Card JCB アメリカン・エキスプレス ダイナースクラブ |

| ポイントの使い方 | 特典航空券に交換 JAL国際線アップグレード特典に交換 提携社特典航空券に交換 航空券やツアー購入に使えるポイントに交換 クーポンに交換 JALショッピングで使う JALとっておきの逸品 提携先のポイントや商品に交換 WAONに交換 |

| 交換可能マイル | JALマイル |

| 電子マネー | – |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | Apple Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | 海外・国内旅行傷害保険最高は1,000万円(自動付帯) |

JAL 普通カードのキャンペーン

- JAL 普通カード入会キャンペーン

新規入会&利用で最大2,500マイルプレゼント

JAL普通カードのまとめ

- 入会搭乗と毎年初回搭乗でそれぞれ1,000マイルがもらえる

入会搭乗ボーナスと毎年初回搭乗ボーナスはそれぞれ1,000マイル - ショッピングマイル・プレミアムならマイルは2倍

オプションで年間3,300円(税込)を払って「JALカードショッピングマイル・プレミアム」に入ると、通常よりマイルが2倍貯まります。JAL会員の8割が入会している人気のシステムです。 - ツアープレミアムでボーナスマイルは100%に

50%~75%しか付与されないフライトマイルが100%になるサービスです。オプションで2,200円(税込)がかかりますが、飛行機によく乗る人なら元すぐには取れます。

JAL普通カードのクチコミ

- 30代/男性/会社員

JALマイルを貯めているので全ての決済をこれにしています。特約店での利用で貯まるマイルがおいしいので満足しています。 - 40代/男性/会社員

最寄りの空港がJALしか飛んでいないのでJALカードを作りましたが、買い物でもマイルが多く貯まるので作って良かったと感じています。

dカード

年会費 還元率 ETC 永年無料 1%~2% 初年度無料

翌年以降は

条件付き無料

dカードに向いてる人

- 年会費無料が良い

- 高還元率カードが欲しい

- dポイントを貯めている人

- あまり飛行機に乗らない人

ドコモユーザーでなくてもOK

dカードは、ドコモユーザーしかメリットがないイメージがありますが、そうではありません。

AUやソフトバンクユーザーも同じようにポイントが貯まります。

ドコモユーザーにメリットがあるのは、dカード GOLDになります。

dポイントは使える店舗を急拡大しているので、今後さらに期待が出来ます。

| dカードの基本スペック | |

| 年会費 | 年会費永年無料 |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント名 | dポイント |

| ポイント還元率 | 1.0%~4.0% |

| ポイント有効期限 | 4年間 |

| 発行スピード | 最短5日間 |

| 国際ブランド | Visa Master Card |

| ポイントの使い方 | ドコモのケータイ ドコモ光 ドコモでんき d払い dカード プリペイドにチャージ iDキャッシュバック dマーケット データ量の追加 Amazon メルカリ ふるさとチョイス BUYMA DHC エクセルシオール カフェ スターバックス カード ローソン ファミリーマート マツモトキヨシ マクドナルド すき家 ライフ |

| 交換可能マイル | JALマイル |

| 電子マネー | iD |

| タッチ決済 | Visaのタッチ決済・Mastercard®タッチ決済 |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険(最高2,000万円)利用付帯※29歳以下限定 国内旅行傷害保険(最高1,000万円)利用付帯※29歳以下限定 ショッピング保険(最高100万円) |

dカードのキャンペーン

- dカード入会キャンペーン

新規入会&利用で最大2,000円ポイントプレゼント

dカードのまとめ

- 年会費無料が無料

dカードは年会費が永年無料です。還元率はいつでも1%。 - dカード特約店などポイント2倍以上

dカード特約店で使うとポイントがUPします(一部抜粋)。

JAL:100円毎に2%

ENEOS:200円毎に1.5%

メルカリ:200円毎に2.5%

マツキヨ:100円毎に4% - dポイントは使い道が多い

貯まったポイントは店舗でも使えます(一部抜粋)

ローソン

ファミリーマート

マクドナルド

すき家

dカードのクチコミ

- 30代/男性/フリーター

dカード特約店で使うと還元率がかなり上がります。JTBやJALをよく利用するのでその恩恵ははかりしれず。マクドナルドでも対応できるナイスなカードです。 - 20代/男性/会社員

半年ほど前に、docomoスマホを契約したときに、ショップでdカードを申し込みました。年会費がいらない普通のカードにしました。 スマホ代金の支払いやショッピングなど、今はメインのカードとして使っています。1%のポイントが付き、ローソンやマックで、良く利用できるので重宝しています。 - 20代/男性/フリーター

還元率の高さで選びました。スマホはドコモじゃないんですが、ローソンによく行くのでポイントが5%還元なのがお得ですね。

イオンカードセレクト

年会費 還元率 ETC 無料 0.5% 無料

Webから新規入会&条件達成で最大5,000ポイントプレゼント

イオンカードに向いてる人

- 年会費無料が良い

- イオンに良く行く人

- 1つのカードで集約したい人

イオンカードは割引特典が多い

イオンカードセレクトは、イオングループでいつでもポイントが2倍になります。

他にも、毎月5日・15日・25日はポイント5倍、お客さま感謝デーは5%OFFなど、イオングループでメリットが多いのでイオンをよく使う人には必須のカードです。

イオンカードはこんなにお得

- イオングループでいつでもポイント2倍

- 毎月5日・15日・25日はポイント2倍

- 毎月20・30日の「お客さま感謝デー」は買い物代金が5%OFF

- 55歳以上は毎月15日「G.G感謝デー」で5%OFF

- 毎月10日「AEONCARD Wポイントデー」はポイント2倍

- 毎月10日はイオングループでポイント5倍

- 毎月10日はイオングループ以外の加盟店でポイント2倍

- イオンシネマが300円割引

| イオンカードセレクトの基本スペック | |

| 年会費 | 年会費無料 |

| 申込資格 | 18歳以上(卒業年度の1月1日以降は高校生可) |

| ポイント名 | WAON POINT |

| ポイント還元率 | 0.5%~1.0% |

| ポイント有効期限 | 2年間 |

| 発行スピード | 最短5分の即日発行 |

| 国際ブランド | Visa Master Card JCB |

| ポイントの使い方 | イオン系の店舗で使える イオン イオンモール グルメシティ ダイエー ミニストップ WAONにチャージして利用する dポイントに交換 コジマポイントに交換 エムアイポイントに交換 商品カタログで商品と交換 イオン商品券 JCBギフトカード イオンシネマペア 映画鑑賞券 ワタミグループ食事券 ユニバーサル・スタジオ・ジャパン・パス |

| 交換可能マイル | JALマイル |

| 電子マネー | WAON iD |

| タッチ決済 | Visaのタッチ決済 Mastercard®タッチ決済 JCBコンタクトレス |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード |

| 旅行保険・保険 | – |

イオンカードのキャンペーン

- イオンカード入会キャンペーン

新規入会&条件達成で最大5,000円相当がもらえる

イオンカードのまとめ

- イオンカードには3つの機能がある

イオン銀行キャッシュカード ・クレジットカード ・電子マネーWAONの3つ - 年会費無料なのに割引が多い

年会費が無料なのに割引が多いのも特徴です。

・毎月5のつく日は「お客さまわくわくデー」でポイント2倍

・毎月10日「ありが10デー」でポイント5倍

・毎月15日「G.G感謝デー」は5%OFF

・毎月20・30日は「お客さま感謝デー」でお買い物が5%OFF - デザインが選べる

イオンカードセレクトのデザインは4種類あって、好きなデザインを選べます。

・ノーマル

・ミニオンズ

・トイ・ストーリー

・ミッキーマウス

イオンカードセレクトのクチコミ

- 30代/女性/会社員

私はイオンでしか買い物しないので、このカードが手放せません。毎月20日と30日が5%オフになるのが最高です。 - 30代/女性/会社員

日常的な買い物がイオンなら、間違いなくこのカードです。WAONオートチャージで毎回簡単に支払えます! - 20代/女性/会社員

イオンシネマの映画料金が300円引きは嬉しいです。映画館で鑑賞することが多いのでこの割引はバカになりません。また、WAONで決済をするとポイントが得れるのですがイオンカードでチャージしてもポイントがもらえます。

アメックス・グリーン

年会費 還元率 ETC 月会費1,100円(税込) 1% 年会費無料

新規発行935円(税込)

入会&利用条件達成で合計35,000ポイントプレゼント

アメックス・グリーンに向いてる人

- 飛行機で旅行に行く人

- 空港で手荷物を楽になりたい人

- ステータスが欲しい人

- アメックスに憧れている人

月額制の会費になったアメックス

アメックスの中で、1番基本となるカードがアメックス・グリーンです。

国内初となる年会費ではなく、月額制になりました。月会費は1,100円(税込)。

クレジットカード業界では新しい仕組みです。

アメックスグリーンは、同伴者1名まで無料で利用出来る空港ラウンジなど、空港でのサービスが充実しているので、旅行や出張など空港をよく使う人に向いています。

ETCカードの年会費は無料ですが、発行発行手数料として935円(税込)がかかります。

| アメックス・グリーンの基本スペック | |

| 月額費 | 1,100円(税込) |

| 申込資格 | 20歳以上で定職のある方 |

| ポイント名 | メンバーシップ・リワード |

| ポイント還元率 | 0.5~1.0% |

| ポイント有効期限 | 3年間 |

| 発行スピード | 7日間~10日間 |

| 国際ブランド | AMERICAN EXPRESS |

| ポイントの使い方 | カタログサイトの商品に交換 商品券 クーポン クレジットカードの利用代金に充当 オンラインショッピングでの支払い 体験イベントに参加 提携ホテルのポイントに交換 楽天ポイント Tポイント |

| 交換可能マイル | ANAマイル JALマイル 他14社と交換可能 ANA SKY コイン |

| 電子マネー | QuicPay Suica SMART ICOCA 楽天Edy |

| タッチ決済 | アメックスのタッチ決済 |

| 対応スマホ決済 | Apple Pay |

| 追加カード | 家族カードは月会費550円(税込) ETCカードは年会費無料 ※新規発行手数料935円(税込) |

| 旅行保険・保険 | 海外旅行傷害保険が最高5,000万円(利用付帯) 国内旅行傷害保険が最高5,000万円(利用付帯) ショッピング保険(年間500万円まで) |

アメックス・グリーンのキャンペーン

- アメックス・グリーン入会キャンペーン

新規入会&20万円の利用で15,000ポイントプレゼント - ブランドバッグが安く

新規登録で3ヵ月間は月額1,100円(税込)で利用できる - 時計のサブスクが安くなる

新規登録で初月80%OFF。2・3ヵ月目も50%OFF

アメックス・グリーンのまとめ

- 空港ラウンジは同伴者1名まで無料

ゴールドカード以上になると、本人だけラウンジ無料はよくありますが、アメックスは同伴者も無料になります。 ※2023年3月1日の利用から「同伴者はすべて有料」になります - プライオリティ・パスが無料

プライオリティ・パスの年会費99ドルが無料になります。スタンダード会員なのでラウンジ利用料金の35ドルはかかります。 - 海外・国内旅行保険は最高5,000万円

アメックス・グリーンは、最高5,000万円の海外・国内旅行傷害保険が付いています。 いずれも利用付帯です。

アメックス・グリーンのクチコミ

- 40代/男性/会社員

クレカの中でも特に信頼度が高いカードです。保険や不正対策サービスも充実、様々な商品が割引で買えるようになります。伝統的なデザインがその威厳を示していますね。 - 30代/男性/会社員

カードのブランドイメージやデザインに憧れて作りました。アメックスはゴールドよりもグリーンのほうが目を引くかも。お店で支払う時にこのカードを出せるのが嬉しいです。 - 40代/男性/会社員

年に3~5回海外出張のために作りました。国内でも十分使えます。不便を感じた事はありません。

ANA VISA Suicaカード

年会費 還元率 ETC 初年度無料 0.5%~2.0% 無料

マイ・ペイすリボ登録&利用で3,000円キャッシュバック

ANA Visa Suicaカードに向いてる人

- ANAマイルを貯めている

- 通勤・通学でSuicaを使う人

Suicaのチャージでマイルが貯まる

ANA VISA Suicaカードは、Suicaチャージでマイルが貯まる唯一のANAカードです。

還元率は通常コースで0.5%、2倍コースで1%のマイルが貯まるので、陸マイラーは2倍コースがおすすめです。

| ANA VISA Suicaカードの基本スペック | |

| 年会費 | 初年度無料。2年目以降2,200円(税込) |

| 申込資格 | 18歳以上(高校生は除く) |

| ポイント名 | Vポイント |

| ポイント還元率 | 0.5%~2.0% |

| ポイント有効期限 | 3年間 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Visa |

| ポイントの使い方 | ギフトカード・商品券 お買い物に充当 利用金額に充当 Vポイント投資(SBI証券) 楽天ポイント nanacoポイント Tポイント dポイント Pontaポイント WAONポイント au WALLETポイント ジョーシンポイント スターバックスカード |

| 交換可能マイル | ANAマイル |

| 電子マネー | iD Suica PiTaPa |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード・ETCカード・バーチャルカード |

| 旅行保険・保険 | 海外旅行傷害保険が最高1,000万円(自動付帯) お買物安心保険(年間100万円) |

ANA VISA Suicaカードのキャンペーン

- ANA VISA Suicaカード入会キャンペーン

マイ・ペイすリボ登録&利用で5,000円キャッシュバック。

ANA VISA Suicaカードのまとめ

- 入会と継続でそれぞれ1,000マイルがもらえる

入会時と毎年の更新時にボーナスマイルが1,000マイルがもらえます。これは飛行機に乗らなくても毎年もらえます。 - マイ・ペイすリボで年会費が安くなる

マイ・ペイすリボに登録をして年に1回でもリボ手数料の支払いがあれば、年会費が安くなります。年会費が1,400円くらい安くなります - Suicaのチャージでマイルが貯まる

ANA Visa Suicaカードは、Suicaへのチャージでマイルが貯めれる唯一のANAカードです。オートチャージにも対応しているので、改札機にタッチするだけでマイルが貯まっていきます。

ANA Visa Suicaカードのクチコミ

- 30代/男性/会社員

他のANAカードからこちらに切り替えました。suicaチャージでポイントが貯まるので交通費をマイルに換えるようになってから効率良くマイルが貯めれるようになったと思います。 - 30代/男性/会社員

岡山在住ですが、飛行機を利用するのは圧倒的にANAが多いです(JALが少ない)。ANAカードの中で1番年会費が安かったので申込みました。JRでも使えるし、バランス良いと思います。 - 60代/男性/その他

ANA Visaのゴールドカードを持っていましたが、定年退職を機に、グレードダウンでこのカードに切り替えました。マイルなどの引き継ぎが出来るのでほぼ満足感は変わりません。とても充実しているカードだと思います。

必見!人気で最強のクレジットカードコラム

セブンカード・プラス

年会費 還元率 ETC 無料 0.5%~10% 無料

初回利用+条件達成で最大9,000nanacoポイントプレゼント(2025/11/1/~)

セブンカード・プラスにカードに向いてる人

- セブンーイレブンをよく使う人

- カラオケに良く行く人

セブン&アイグループはポイント2倍

セブンカード・プラスの還元率は、200円につき1ポイント(還元率0.5%)ですが、セブン-イレブンやイトーヨーカドーで使うと200円につき2ポイント(還元率1%)が貯まります。

200円につき2ポイントが貯まる店

- セブン-イレブン

- イトーヨーカドー

- ヨークマート

- デニーズ

- ビックカメラ

- ENEOS

- SEIBU

- SOGO

- アリオ

- セブンネット

イトーヨーカードとヨークマートでは、クレジットカードの提示だけでも200円につき1ポイント(還元率0.5%)が貯まります。

| セブンカード・プラスの基本スペック | |

| 年会費 | 無料 |

| 申込資格 | 18歳以上で安定した収入のある方(高校生は除く) |

| ポイント名 | nanacoポイント |

| ポイント還元率 | 0.5~1.0% |

| ポイント有効期限 | 最長2年間(獲得した年の翌年度3月末日まで) |

| 発行スピード | 約1週間 |

| 国際ブランド | JCB |

| ポイントの使い方 | 1ポイント=1円に交換して買い物で使う セブン&アイグループで使う 1ポイント=1円で募金をする トラノコポイントへ交換する(おつり投資アプリ) BOSAI POINTへ交換する(防災サービス) |

| 交換可能マイル | ANAマイル ANA SKYコイン |

| 電子マネー | nanaco |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | 家族カード ETCカード QUICPay |

| 旅行保険・保険 | ショッピング保険:最高100万円/90日間(自己負担額:1事故につき1万円) 紛失・盗難補償 |

セブンカード・プラスのキャンペーン

- お支払い口座のオンライン設定で1000ポイント

- スマホリボの設定・登録で1000ポイント

- キャッシング枠の設定で500ポイント

- お支払い口座をセブン銀行に設定で500ポイント

- メールマガジン(お知らせメール)登録で100ポイント

セブンカード・プラスのまとめ

- nanacoチャージでポイントの2重取り

セブンカード・プラスからnanacoにチャージをすると200円につき1ポイント(還元率0.5%)が貯まり、さらにそのnanacoで買い物をすると200円ごとに1ポイントが貯まります。 - セブン&アイグループで使うとポイントが2~3倍

セブン-イレブンやイトーヨーカドーでクレジットカード決済すると200円につき2ポイント(還元率1%)が貯まります。 - カラオケ館で室料が30%OFF

2次会でカードを持っていればヒーローになれます。

セブンカード・プラスのクチコミ

- 20代/女性/会社員

家の近所にヨーカドーがあるので作りました。イオン系よりもヨーカドーの方が品揃えが良いので、よく利用してます。8の付くハッピーデーはお店の売出日ですが、カードを使えば更に5%割引になります。 - 30代/男性/会社員

nanacoへの自動チャージを付けて、公共料金や他の請求支払いに活用してます。マイナーな電力会社なので手持ちのクレカで引き落としができませんが、nanacoで支払えばポイントが付くのでお得。 - 30代/男性/会社員

一人暮らしでほとんどがセブン利用です。なのでポイントは知らないうちに貯まるかなー。年会費も安いし。

ライフカード

年会費 還元率 ETC 永年無料 0.5%~2% 無料

利用が無い場合は

翌年は年会費1,100円(税込)

新規入会&2つのプログラムを達成で最大15,000円キャッシュバック

ライフカードにカードに向いてる人

- 年会費無料が良い

- 独自審査なので審査に不安な人

- 学生・フリーター

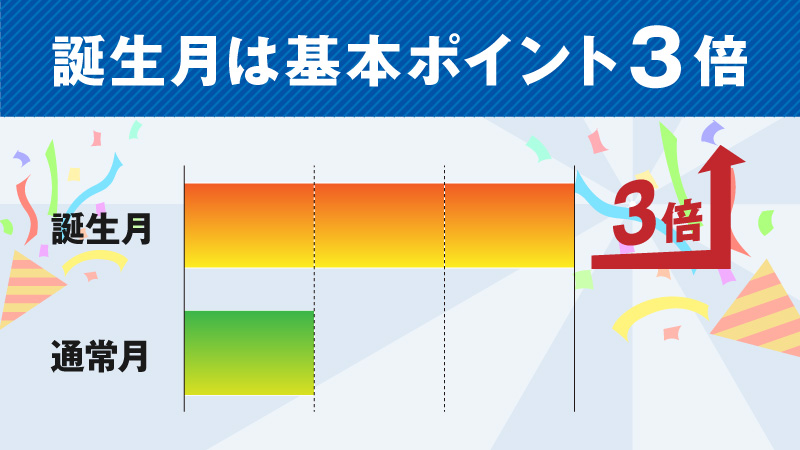

誕生月はポイント3倍

ライフカードの最大のメリットは、誕生月にポイントが3倍(還元率は1.5%)になる事です。

年会費無料なので、誕生月だけに「まとめ買い」で使うクレジットカードとして持つのもアリです。

役に立つ記事

| ライフカードの基本スペック | |

| 年会費 | 無料 |

| 申込資格 | 高校生を除く18歳以上 |

| ポイント名 | LIFEサンクスポイント |

| ポイント還元率 | 0.5~1.5% |

| ポイント有効期限 | 最大5年間 |

| 発行スピード | 最短2営業日 |

| 国際ブランド | Visa Mastercard JCB |

| ポイントの使い方 | 口座振込でキャッシュバック 家電や食品などに交換 Pontaポイント 楽天ポイント Gポイント Vプリカ Amazon ギフト券 JCBギフトカード 図書カード AOYAMAギフトカード QUOカード JTB旅行券 |

| 交換可能マイル | ANAマイル ANA SKY コイン |

| 電子マネー | 楽天Edy モバイルSuica nanaco |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | 家族カード ETCカード |

| 旅行保険・保険 | – |

ライフカードのキャンペーン

- ライフカードキャンペーン

新規入会&利用で最大15,000円相当のポイントプレゼント

ライフカードのまとめ

- 誕生月はポイント3倍

誕生月にトイレットペーパーなど1年分のまとめ買いもアリです。 - 入会後1年間はポイントが1.5倍

入会後の1年間はポイント1.5倍です。1年間は結構うれしい期間です。 - ポイントの有効期限が最大5年間

プラチナカードなら5年間はありますが、有効期限が5年は、普通カードの中では長い方です。

ライフカードのクチコミ

- 30代/男性/会社員

ポイントの有効期限が最大5年ですので、他のカードと比較してもかなり長いです。 L-Mallというショッピングモールが使える上に、ボーナスポイントが貯まりやすい。 - 30代/男性/会社員

還元率はそれほど高くないですが、誕生月に3倍になるという特典がある為このカードは外せません。誕生月だけ使うのもありだと思います。 - 50代/男性/その他

誕生月にポイント5倍に惹かれて作りましたが、数年前に3倍になってしまい、評価が下がってしまいました。ポイントの交換先はいまいちですね。ただ年会費なしなので、そのまま持っていても支障はありません。

ビューカード スタンダード

年会費 還元率 ETC 524円(税込) 0.5%~1.5% 524円(税込)

JCBブランドの新規入会&利用で最大10,000ポイントプレゼント(2026/1/31まで)

「ビュー・スイカ」カードに向いてる人

- Suicaをよく使う人

- JRを使って通勤・通学している人

Suicaオートチャージでポイント1.5%

年会費は家族カードともに524円(税込)ですが、Web明細に切りかえると年会費以上のポイントがもらえます。

「ビュー・スイカ」カードの1番の特徴は4つがセットになっている点です。

「ビュー・スイカ」はセットになっている

- クレジットカード

- Suica

- 定期券

- JRE POINTカード

通勤も買い物もこれ1枚でいけます。

通常の還元率は0.5%と一般的ですが、定期券購入やSuicaチャージではポイント1.5%になり、貯まったポイントはSuica(電子マネー)に交換が出来ます。

「ビュー・スイカ」カードにはオートチャージ機能が付いていて、Suicaの残額が設定金額以下になると、改札入場時に自動的に設定金額がチャージ(入金)されます。便利ですね。

役に立つ記事

| 「ビュー・スイカ」カードの基本スペック | |

| 年会費 | 524円(税込) |

| 申込資格 | 満18歳以上で電話連絡がとれる方 |

| ポイント名 | JRE POINT |

| ポイント還元率 | 0.5~5.0% |

| ポイント有効期限 | 2年後の月末まで |

| 発行スピード | 最短1週間 |

| 国際ブランド | Visa Mastercard JCB |

| ポイントの使い方 | 口座振込でキャッシュバック 家電や食品などに交換 Pontaポイント 楽天ポイント Gポイント Vプリカ Amazon ギフト券 JCBギフトカード 図書カード AOYAMAギフトカード QUOカード JTB旅行券 |

| 交換可能マイル | JALマイル |

| 電子マネー | Suica |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | 家族カード ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険は最高500万円(自動付帯) 国内旅行傷害保険は最高1,000万円(利用付帯) 紛失してもSuicaチャージ分は補償 |

「ビュー・スイカ」カードのキャンペーン

- 「ビュー・スイカ」カードキャンペーン

新規入会&利用で最大5,000円相当のポイントプレゼント - 「JRE MALLふるさと納税」でポイント還元最大3.5%

「ビュー・スイカ」カードのまとめ

- 1枚で機能が多い

クレジットカード、Suica、定期券、JRE POINTカードの4つの機能がセットになっています。 - ポイントが3倍になる

定期券購入やSuicaチャージではポイントが1.5%になります。

「ビュー・スイカ」カードのクチコミ

- 30代/男性/会社員

出張が多いなら絶対に持っておきたいカード。月に2~30万使ってるので、ポイントが驚くほどたまります。出張先で電車やバスを利用する時も便利。 - 30代/男性/会社員

オートチャージ目的で作りました。残高を気にせず使えるので便利ですが、それ以外の部分には期待してません。普通の買い物のポイント還元率は良くないです。 - 30代/男性/会社員

今や通勤時に欠かせないSuicaですが、通勤しながらポイントを貯めれるという点では非常に効率よくポイントが貯めれると思います。さらに年間利用額によってボーナスポイントももらえる嬉しいカードです。

マジカドンペンカード

年会費 還元率 ETC 永年無料 0.5%~1.5% 無料

新規入会&利用で最大5,000円分のポイントプレゼント

マジカドンペンカードに向いてる人

- ドン・キホーテをよく使う人

ドンキで還元率1.5%

マジカドンペンカードは、ドン・キホーテから出た新しいクレジットカードです。

majica donpen card(マジカ ドンペンカード)と読みます。

以前からある、電子マネーのmajica(マジカ)」にクレジット機能がついたカードで、貯まったポイントはドン・キホーテで使えます。

ドンキで買い物をする時、そのままクレジットカード払いをすると還元率は0.5%ですが、一度、majicaカードにチャージをしてから使うと200円で3ポイントが貯まります(還元率1.5%)。

| マジカドンペンカードの基本スペック | |

| 年会費 | 初年度無料 2年目以降は1,100円(税込) ※ただし、前年度1度でもカード利用があれば次年度無料 |

| 申込資格 | 公式サイト参照 |

| ポイント名 | majicaポイント |

| ポイント還元率 | 0.5~1.5% |

| ポイント有効期限 | 1年間 |

| 発行スピード | 約1週間 |

| 国際ブランド | Mastercard JCB |

| ポイントの使い方 | majica加盟店(※1)で1ポイント=1円で使える (※1)国内ドン・キホーテ、アピタ、ピアゴ |

| 交換可能マイル | – |

| 電子マネー | majica |

| タッチ決済 | – |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | 家族カード ETCカード |

| 旅行保険・保険 | – |

マジカドンペンカードのキャンペーン

- マジカドンペンカードキャンペーン

新規入会&利用で最大5,000ポイントプレゼント

マジカドンペンカードのまとめ

- ドンキで還元率1.5%

ドンキでmajicaで買い物をすると、200円につき3P(還元率1.5%)。

au PAYカード

年会費 還元率 ETC 永年無料 1% 無料

新規入会&利用で最大3,000ポイントプレゼント

au PAYカードに向いてる人

- 年会費無料が良い

- auユーザー

- Pontaポイントを貯めている

還元率はいつでも1%

au PAYカードの最大のメリットは還元率が常時1%と、とにかくポイントが貯まりやすい事で、セブン-イレブン、マツモトキヨシなどのポイントアップ店なら最低でも1.5%の還元率になります。

貯まるポイントはPontaポイントなので、街中やネットでも使いやすいく、ポイントの有効期限は付与から1年間なので、実質無期限なのもメリットです。

| au PAYカードの基本スペック | |

| 年会費 | 524円(税込) |

| 申込資格 | 高校生を除く18歳以上 au IDをお持ちのお客さま(その場で作成可能) |

| ポイント名 | Pontaポイント |

| ポイント還元率 | 1.0% |

| ポイント有効期限 | 最後にポイント加算、またはポイント利用がされた日から1年間 (実質無期限) |

| 発行スピード | 約1~2週間 |

| 国際ブランド | Visa Mastercard |

| ポイントの使い方 | 口座振込でキャッシュバック 家電や食品などに交換 Pontaポイント 楽天ポイント Gポイント Vプリカ Amazon ギフト券 JCBギフトカード 図書カード AOYAMAギフトカード QUOカード JTB旅行券 |

| 交換可能マイル | JALマイル |

| 電子マネー | – |

| タッチ決済 | – |

| 対応スマホ決済 | Apple Pay |

| 追加カード | 家族カード ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険は最高500万円(自動付帯) 国内旅行傷害保険は最高1,000万円(利用付帯) 紛失してもSuicaチャージ分は補償 |

au PAYカードのキャンペーン

- au PAYカードキャンペーン

新規入会&利用で最大10,000ポイントプレゼント

役に立つ記事

au PAYカードのまとめ

- 還元率が高い

いつでも還元率1% - 還元率はいつでも2倍の1%

他のJCBカードと比べて「いつでもポイントが2倍」で還元率は1%になります。 - au PAYポイントアップ店でポイント2重取り

セブン-イレブンやマツモトキヨシなどのポイントアップ店なら最低でも1.5%の還元を受けれます - 貯まるのはPontaポイント

ポイントの有効期限は付与から1年間なので実質無期限です。

ダイナースクラブカード

年会費 還元率 ETC 24,200円(税込) 0.4~1.5% 無料

ダイナースクラブカードに向いてる人

- ステータスカードが欲しい

- ポイントをゆっくり貯めたい

ポイント有効期限が無期限

ダイナースクラブのポイントは、100円につき1ポイントが貯まります。ポイント還元率は0.4~1.5%です。

交換するもので変動します。

ダイナースのポイントは有効期限がありません。無期限です。

貯まったポイントは、1,000ポイントから色々な商品やサービスなどと交換できます。

| ダイナースクラブカードの基本スペック | |

| 年会費 | 初年度無料 2年目以降は24,200円(税込) |

| 申込資格 | 当社所定の基準を満たす方 |

| ポイント名 | ダイナースクラブリワードポイント |

| ポイント還元率 | 0.4~1.5% |

| ポイント有効期限 | 無期限 |

| 発行スピード | 約2~3週間 |

| 国際ブランド | Diners |

| ポイントの使い方 | 厳選した商品と交換が出来ます(グルメ・家電など) Amazonギフト券 JCBギフトカード iTunesカード JTB旅行券 ANA旅行券 JAL旅行 ANA SKY コイン スターバックス カード チャージ 楽天スーパーポイント |

| 交換可能マイル | ANA JAL デルタ航空 ユナイテッド航空 大韓航空 |

| 電子マネー | 楽天Edy モバイルSuica |

| タッチ決済 | ダイナースクラブ コンタクトレス |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | 家族カード ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険は最高1億円 ※自動付帯5,000万円+利用付帯5,000万円の合算額 国内旅行傷害保険は最高1億円(利用付帯) ショッピング保険は年間500万円限度(利用付帯) 盗難・紛失補償 |

ダイナースクラブカードのキャンペーン

- 年会費が無料

年会費24,200円(税込)が無料になる - キャッシュバック

入会後3カ月以内に20万円の利用で10,000円キャッシュバック

ダイナースクラブカードのまとめ

- ポイント有効期限が無期限

ダイナースのポイントは有効期限が無いのでじっくり貯めることが出来ます。 - 高級レストランのコース料金が1名分無料

ダイナースクラブが指定した高級レストランで、所定のコースを2名以上で利用すると1名分が無料にります。 - 国内・海外の空港ラウンジが無料

国内32空港のカードラウンジを無料で利用できます。他にも世界100カ国・地域の322空港527カ所のラウンジを無料で利用できます。

セゾン パール・アメリカン・エキスプレス(R)・カード

年会費 還元率 ETC 初年度無料

翌年以降は

条件付き無料0.5% 無料

新規入会&利用でAmazonギフトカード8,000円相当のポイントをプレゼント

セゾン パール・アメックスに向いてる人

- 年会費無料が良い

- アメックスのサービスを受けたい

- 永久不滅ポイントを貯めている

実質年会費無料のアメックス

「アメリカン・エキスプレス・コネクト」は、アメックスの会員限定のキャンペーンや優待プログラムのサービスです。

もちろん、セゾンパール・アメックスの会員も使えます。

なかでも人気なのが、旅行予約サイト「エクスペディア」で、国内外の人気ホテルが8%OFF、海外ツアー料金(航空券+ホテル)を3,750円割引で利用出来ます。

| セゾンパール・アメックスの基本スペック | |

| 年会費 | 初年度無料 2年目以降は1,100円(税込) ただし年1回の利用があれば無料 |

| 申込資格 | 18歳以上(高校生は除く)で電話連絡が可能な方 |

| ポイント名 | 永久不滅ポイント |

| ポイント還元率 | 0.5~2.0% |

| ポイント有効期限 | 無期限 |

| 発行スピード | 最短5分 |

| 国際ブランド | AmericanExpress |

| ポイントの使い方 | 厳選した商品と交換が出来ます(グルメ・家電など) Amazonギフト券 JCBギフトカード iTunesカード JTB旅行券 ANA旅行券 JAL旅行 ANA SKY コイン スターバックス カード チャージ 楽天スーパーポイント |

| 交換可能マイル | ANA JAL |

| 電子マネー | iD クイックペイ |

| タッチ決済 | アメックスのタッチ決済 |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | 家族カード ETCカード |

| 旅行保険・保険 | – |

セゾン パール・アメックスのキャンペーン

- セゾン パール・アメックスキャンペーン

新規入会&利用で最大8,000円相当のポイントプレゼント

セゾン パール・アメックスのまとめ

- 実質の年会費は無料

年に1回1円以上のカード利用があれば、翌年度は無料で持てます。 - 永久不滅ポイントの凄さ

永久不滅ポイントはポイントの有効期限がありません。 - セブン-イレブンの利用で還元率1.5%

セブン-イレブンでセゾンパール・アメックスカードを使うと、ポイントの2重取りができます。

エポスカード

年会費 還元率 ETC 無料

0.5%~1.5% 無料

WEB入会で2,000円分のポイントプレゼント

エポスカードに向いている人

- 年会費をかけたくない

- マルイをよく使う人

マルコとマルオの7日間で10%割引

マルイでは、年に4回「マルコとマルオの7日間」というセールが開催されます。

エポスカード会員限定特典として、セール期間中はマルイ・モディ全店・マルイのネット通販での買い物が何回でも全商品10%OFFになります。

普段の還元率は0.5%ですが丸井グループで使うと還元率が2倍の1%になります。

| エポスカードの基本スペック | |

| 年会費 | 年会費無料 |

| 申込資格 | 18歳以上(高校生を除く)の方 |

| ポイント名 | エポスポイント |

| ポイント還元率 | 0.5~1.5% |

| ポイント有効期限 | 2年間 |

| 発行スピード | 最短即日 |

| 国際ブランド | Visa |

| ポイントの使い方 | ・マルイで使う ・エポスVisaプリペイドカードにポイントチャージ ・ネット通販の利用分をポイントで割引する ・商品券 ・ギフト券 ・他社ポイントに移行 ・オリジナルグッズに交換 |

| 交換可能マイル | ANAマイル・JALマイル |

| 電子マネー | – |

| タッチ決済 | Visaのタッチ決済 |

| 対応スマホ決済 | Apple Pay・Google Pay |

| 追加カード | ETCカード |

| 旅行保険・保険 | 海外旅行傷害保険(最高3,000万円)利用付帯 紛失・盗難補償 |

エポスカードのキャンペーン

- エポスカードキャンペーン

2,000円分のポイントプレゼント

エポスカードのまとめ

- マルイで必須

「マルコとマルオの10日間」は10%OFF

三菱UFJカード VIASOカード

年会費 還元率 ETC 永年無料

0.5%~1% 無料

※新規発行手数料が1,100円(税込)

新規入会&利用で最大10,000円キャッシュバック

※1ポイント5円相当の商品に交換した場合

※特典には条件があります

三菱UFJカード VIASOカードに向いている人に向いてる人

- 年会費をかけたくない

- ETCカードをよく使う人

ビアソ eショップ経由で最大10%のポイントアップ

三菱UFJカード VIASOカードは年会費無料のカードで、ビアソeショップを経由して買い物をすると、最大10%ポイントがアップします。

ビアソeショップは三菱UFJニコス株式会社が運営しているポイントモールで、Amazon、楽天市場、Yahoo!ショッピング、LOHACOなどよく使うサイトが多く入っています。

三菱UFJカード VIASOカードは、最短で翌営業日の発行のクレジットカードでもあります。

| 三菱UFJカード VIASOカードの基本スペック | |

| 年会費 | 無料 |

| 申込資格 | 18歳以上でご本人または配偶者に安定した収入のある方、 または18歳以上で学生の方(高校生を除く)。 |

| ポイント名 | VIASOポイント |

| ポイント還元率 | 0.5% |

| ポイント有効期限 | 自動キャッシュバック |

| 発行スピード | 最短翌営業日発行 |

| 国際ブランド | Mastercard |

| ポイントの使い方 | オートキャッシュバックで口座へ振り込まれる |

| 交換可能マイル | – |

| 電子マネー | Suica 楽天Edy |

| タッチ決済 | Mastercard®コンタクトレス |

| 対応スマホ決済 | QUICPay・Apple Pay |

| 追加カード | 家族カード ETCカード 銀聯カード |

| 旅行保険・保険 | 海外旅行傷害保険は最高2,000万円(利用付帯) 最高100万円/90日間 盗難・紛失補償 |

三菱UFJカード VIASOカードのキャンペーン

- 三菱UFJカード VIASOカードキャンペーン

新規入会&利用で最大10,000円キャッシュバック

三菱UFJカード VIASOカードのまとめ

- ETCカードはポイント2倍

ETCカードの利用でポイント2倍は珍しいサービスです。 - オートキャッシュバック機能

貯まったポイントは1年に1回、1ポイント=1円で自動的に支払い口座にキャッシュバックされます。

ローソンPontaプラス

年会費 還元率 ETC 無料 1%~6% 無料

ローソンPontaプラスに向いている人

- 年会費無料が良い

- ローソンをよく使う人

ローソンで最大6%還元

毎月10日と20日にローソンで買い物をすると、ポイントが最大6倍(200円につき12ポイント)貯まります。

ポイント6倍を獲得する条件

- ローソンアプリでのエントリー

- ローソンPontaプラスでのカード決済

ローソンでポイント6倍を獲得するには、ローソンアプリでのエントリーをしてローソンPontaプラスでのカード決済をする事が条件です。

ローソンアプリのエントリーは毎月必要です。

エントリー方法

- ローソンアプリでPonta会員IDを登録

- キャンペーンタブから毎月エントリーする

役に立つ記事

| ローソンPontaプラスの基本スペック | |

| 年会費 | 永年無料 |

| 申込資格 | 満18歳以上(高校生を除く) |

| ポイント名 | Pontaポイント |

| ポイント還元率 | 1~6% |

| ポイント有効期限 | 最後にポイント加算、または利用した日から1年間 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard |

| ポイントの使い方 | ローソンで使う 提携店で利用 (ケンタッキー・デパートなど) Loppiのお試し引換券と交換する Ponta特典交換で商品と交換 au PAY 残高にチャージ JALマイル リクルートポイント 関西電力 ほか多数かなりあります |

| 交換可能マイル | JAL |

| 電子マネー | – |

| タッチ決済 | – |

| 対応スマホ決済 | Apple Pay |

| 追加カード | ETCカード |

| 旅行保険・保険 | ショッピング保険は年間100万円限度 |

ローソンPontaプラスのキャンペーン

- ローソンPontaプラスキャンペーン

新規入会&利用で最大5,000ポイントプレゼント

役に立つ記事

ローソンPontaプラスのまとめ

- ローソンでポイント最大6倍

毎月10日と20日にローソンで買い物をすると、ポイントが最大6倍(200円につき12ポイント)貯まります。 - 既存のPontaカードを統合出来る

「過去に何枚か作った事があるけど、ポイントも各カードごとにバラバラに貯まっている」という人も多いと思います。ローソンPontaプラスなら、カードを発行する時に各カードのポイントをまとめれます。

自分に合うクレジットカードを見つけてうまく使う

コンビニはポイントのドル箱

コンビニは小額しか使わないので「あまりポイントが貯まらない」イメージがありますが。週に2~3回、人によっては毎日行く事もあります。

ポイ活には最高のスポットになります。

使う金額は少なくても回数が多いので1番ポイントが貯めやすい場所でもあります。

自宅近くのコンビニと、会社や学校の近くのコンビニで上手にポイントを貯めるのがコツです。

| カード名 | コンビニ | メリット |

| セブンカード・プラス | セブン-イレブン | セブン-イレブンでポイントが常時2倍 |

| ローソンPontaプラス | ローソン | 毎月10・20日はポイント6倍 |

| ファミマTカード | ファミリーマート | ファミリーマートで最大2倍 |

| JCB CARD W | セブン-イレブン | セブン-イレブンでポイントが常時3倍 |

セブン-イレブンでは「JCB CARD W(QUICPay)」で、ローソンには「ローソンPontaプラス」を使うなど2枚持ちもありです。

面倒ですが、むしろその方がポイントは貯まります。

ローソンPontaプラス

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 1%~6% | 無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

クレジットカード最強の2枚

数えきれないくらいあるクレジットカードですが、もし、最強の2枚を選ぶとしたら自分はこの2枚を選びます。

ズバリ。三井住友カード(NL)とJCB CARD Wです。

最強の2枚の理由

- どちらも年会費永年無料

- 還元率が高い

- Visa・MasterCard®・JCBの全てが揃う

- 2枚ともコンビニに強い

- 2枚ともプロパーカードである

これだけ条件が揃うと、まぎれもなく最強です。

もちろん、イオンカードなど、特定の場所でポイントが多めに貯まるカードもありますが、それはイオンだけなので今回は外します。

上記の最強の2枚に1枚追加して最強の3枚にするなら、楽天カードです。

年会費は永年無料で、楽天市場でポイントがザクザク貯まります。しかもネットで買い物するなら、楽天市場かAmazonです。

Amazonの買い物でポイントが最強に貯まるのは、JCB CARD Wです。

ECショップのカードを徹底比較

ネットショッピングをする時に、よく使うのが楽天市場とAmazonです。

1年間で見るとかなりの金額の買い物になるので、ポイントを多く稼げます。

楽天市場には楽天カード、AmazonではAmazon Mastercardで使い分けをして、両方のポイントを貯めるのがベターです。

2枚とも年会費無料なので作っておいて損はありません。

| カード名 | ECショップ | メリット |

| 楽天カード | 楽天市場 | 楽天市場でポイント3倍 |

| Amazonカード | Amazon | Amazonで還元率2.0%(プライム会員) Amazonで還元率1.5%(非プライム会員) |

| PayPayカード | Yahoo!ショッピング、LOHACO | いつでも5%の還元率 |

上記のカードはいつも財布に入れて置く必要はありません。

1回買い物をすると登録できるので、毎回カード番号を入力する必要はありません。

スーパーでお得なカードの選び方

日常生活にスーパーは欠かせません。

「ちりも積つもれば山となる」の言葉の通りで1年間と通すと、結構なポイントが貯まります。

良く使うスーパーのカードを使いましょう。1年間の買い物金額はけっこう行きますので。

イオンカードゴールドになると、イオンラウンジに入る事も出来ます。ラウンジ内はお菓子・ジュースが無料です。

イオンカードのゴールド修行が終わり、イオンラウンジへ入ることができるようになりました。イオンカードゴールド保持者、もしくはイオン株主のみ入れます。 pic.twitter.com/AeoqTxnaZH

— 物欲ないけどタワマン買った (@bntk_jp) January 4, 2020

流通系カードの場合、銀行系カードと違い「割引き、●●の日は5%OFF」など特化した特典のカードが多いが特徴です。

これを使わない手はありません。

| カード名 | スーパー | メリット |

| イオンカードセレクト | イオン、ダイエー、マックスバリュなど | 常時ポイント2倍、20・30日は5%OFFなど |

| セブンカード・プラス | イトーヨーカドー ヨークマート・ヨークなど |

セブン&アイグループ店舗でポイント2~3倍 毎月8のつく日はイトーヨーカドーで5%OFF |

| マルエツカード | マルエツ・マルエツプチ・リンコス | 日曜日は5%OFF |

| LC JCBカード | ライフ | 実質ポイント3倍 |

| コストコグローバルカード | コストコ | 還元率1.5倍 |

| UCSカード | アピタ、ピタゴ | 特定の日に5%OFF |

役に立つ記事

ガソリンが安くなるカード

仕事でクルマを毎日使う人は、ガソリン代は少しでも安く抑えたいものです。

ガソリン・軽油が値引きになるカードを紹介します。

あると無いでは、1年間でかなりの差が出ます。1枚は作っておきましょう。

| カード名 | ガソリンスタンド | メリット |

| apollostation card (旧出光カードまいどプラス) |

apollostation | ガソリン・軽油が2円/L引き ねびきプラスサービスを付けると10円/L引き |

| ENEOSカードS | ENEOS | ガソリン・軽油が2円/L引き |

| コスモ・ザ・カード・オーパス | コスモ石油 | コスモの会員価格になる (値引きは2~6円/L引き) |

| シェルスターレックスカード | 昭和シェル石油、出光興産 | ハイオク12円/L、レギュラー軽油:7円/L (最大割引価格) |

| JCB CARD W | apollostation | ポイント2倍 |

| 楽天カード | ENEOS | ポイントが1.5倍 |

電車でポイントが貯まるカード

毎日乗る電車で、ポイントが貯まるのなら最高ですが、そんなポイントの貯まるカードがあります。

自分が使う路線のカードを作っておくとお得です。

| カード名 | 鉄道会社 | メリット |

| 「ビュー・スイカ」カード | JR東日本 | オートチャージ、定期券購入で最大3%貯まる |

| ビューゴールドプラスカード | JR東日本 | オートチャージ、定期券購入で最大4%貯まる |

| JRE CARD | JR東日本 | きっぷ・定期券購入で最大5%が貯まる |

| JALカード Suica | JR東日本 | きっぷ・定期券購入で最大5%が貯まる |

| ビックカメラSuicaカード | JR東日本 | きっぷ・定期券購入でポイント3倍 |

| ANA To Me CARD PASMO JCB(ソラチカカード) | 東京メトロ | 乗車でポイントが貯まる 平日5ポイント 土日祝は15ポイント |

| TOKYU CARD Club Q JMB PASMO | 28社の鉄道 | 定期券購入やオートチャージで還元率最大1% |

役に立つ記事

ビジネスホテルでお得なカード

月に何回も出張のある人は、ビジネスホテルのメンバーズカードを作っておくと、割引があったりポイントが貯まります。

これはクレジットカードではなく、ホテル専用の会員カードになります。

作り方は簡単で各ホテルの公式サイトで作れます。

全国を飛び回る営業マンなら定宿があると思うので、作っておいて損はありません。

カードを持っていると、へそくりを作る事も可能です。

| ホテル | カード名 | メリット |

| 東横イン | 東横INNクラブカード | 平日5%OFF、日曜祝日は20%OFF 10泊で1泊分のシングル無料宿泊券 |

| アパホテル | アパカード | 宿泊料金100円ごとに10ポイントも貯まる 5,000ポイントでキャッシュバック |

| 東急ホテルズ | 東急ホテルズコンフォートメンバーズ | 宿泊料金が最大50%OFF 宿泊・食事で100円ごとに5ポイント貯まる |

| ダイワロイネット | ロイネットクラブ会員 | 最大で10%進呈 会員だけの特別割引価格 |

| ホテルルートイン | ルートインホテルズPontaVISAカード | 宿泊で100円ごとに10ポイント貯まる |

| サンルートホテルズ | 相鉄ホテルズクラブ | 1泊に付き500円キャッシュバック |

| スーパーホテル | Smart Membership(アプリ) | 1泊500円相当のポイントがもらえる |

海外旅行に必須のカード

海外旅行でクレジットカードに要求されるのは「どこでも使える」「海外旅行傷害保険が付いている」の2つです。

その他にも空港ラウンジが使えてリラックス出来るなどもあります。

海外旅行に向いているカードは以下になります。

| カード名 | メリット | |

| 三井住友カード ゴールド(NL) | 国際ブランドをVisaにすると世界中で使える 空港ラウンジが無料 |

|

| JCBゴールド | ハワイで最強カード 空港ラウンジが無料 |

|

| エポスカード | 最高500万円の海外旅行傷害保険が自動付帯 | |

| 楽天プレミアムカード | プライオリティ・パスが無料 空港ラウンジが無料 |

|

役に立つ記事

女性限定のクレジットカードのメリット

女性に特典のあるクレジットカードをまとめました。

月額、数百円で女性特有の疾病保険などが付いているのが特徴です。

| カード名 | メリット | |

| JCBカードW plus L | ルーレットで当たりが出ると2,000円分のJCBギフトカードプレゼント (LINDAの日) 通常疾病+女性特有の疾病の治療費用をサポート GREEN SPOONの野菜スープ4食をお試し価格で提供 温泉露天風呂付宿泊プランが優待価格 @cosmeで優待 |

|

| 楽天ピンクカード | 女性のための保険「楽天PINKサポート」 飲食店や整体骨盤サロンで優待 女性特有の疾病での入院・手術・放射線治療で保険金の支払い |

|

役に立つ記事

初心者向けのおすすめクレジットカード

初めてカードを持つ人は、この辺りを重視すると良いと思います。

カードを作る時に重視する事

- 年会費が無料

- 高還元率(1%以上)

- ポイントの使い道が多い

1番大事なのは、ポイントの使い道の広さです。

せっかく貯めたポイントが「商品券にしか交換できない」などは寂しすぎます。

「何のポイントを貯めるか」を調べてからカードを作りましょう。

| カード名 | メリット |

| 三井住友カード(NL) | 還元率が高い 年会費無料 コンビニで貯まりやすい |

| JCB CARD W | 還元率が高い 年会費無料 セブン-イレブンに強い JAL・ANAマイルに交換が出来る |

| 楽天カード | 楽天市場でポイント3倍 ポイントは楽天グループで使える |

| イオンカード・セレクト | スーパーイオンでザクザク貯まる。 割引が多い |

| dカード | 特約店ならポイントの2重取りが出来る |

学生におすすめのクレジットカード

学生カードは社会人と違って年会費が無料など優遇特典が多いのが特徴です。

特にJALカードの場合、在学期間中はマイルの有効期限が無期限の特典があります。

| カード名 | メリット |

| JCB CARD W | セブン-イレブンはポイント3倍 |

| 学生専用ライフカード | 入会後の1年間はポイント1.5倍 誕生月はポイント3倍 |

| 楽天カード | 楽天市場でポイント3倍 |

| JALカード navi(学生専用) | 在学期間中は、マイルの有効期限が無期限 国内線特典航空券が、1区間3,000マイルで交換できる 国際線特典航空券が、通常より最大6割引のマイル数で交換できる |

役に立つ記事

最短即日発行が出来るクレジットカード

急に「来週に海外出張になった」や「急に海外旅行に行く事が決まった」など、急に決まる事があります。

そんな時に便利なのが即日発行できるクレジットカードです。

代表的な即日発行が出来るクレジットカードをまとめました。

なお、海外で100%使える国際ブランドはVisaなので、Visaが良いでしょう。

| カード名 | 内容 |

| JCB CARD W | 最短5分でカード番号発行※1 |

| 三井住友カード(NL) | 最短10秒で即時発行 ※即時発行ができない場合があります。 |

| PayPayカード | バーチャルカードが即時発行 |

| セゾンパール・アメックス | 最短5分発行 |

| イオンカード | 最短5分発行 |

| エムアイカードプラス | 即日発行 |

※1

カードのお申し込みから最短5分程度(※1)で審査が完了し、すぐにMyJCBアプリでカード番号等の確認ができます。

カードを受け取る前に、ネットショッピングや店頭で利用できます。(※2)

(※1)モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

役に立つ記事

クレジットカードは何枚必要?

日本国内のクレジットカードの総発行枚数は、2022年の一般社団法人日本クレジット協会の調査結果によると、3億101万枚になります。

これは、成人1人につき2.8枚のカードを所有している事になります。

| 2022年3月末 | 2021年3月末 | |

| 家族カード | 2,378万枚 | 2,355万枚 |

| 法人カード | 1,145万枚 | 1,091万枚 |

| カード総数 | 3億101万枚 | 2億9,531万枚 |

データ引用:一般社団法人日本クレジット協会

皆さんがカードを何枚も作る理由は下記の理由が考えれます。

複数枚クレジットカードが必要な原因

- 国際ブランドを分けて持ちたい

- コンビニ専用のカードが欲しい

- スーパー専用のカードの割引がお得

- マイルを貯めたい

- 楽天市場では、楽天カードが必要

など、特定のカードで割引があったり、貯まるポイントが違ってくるので状況に応じてカードを使い分ける事が多くなります。

そうなると、どうしても3~5枚くらいは必要です。

理想的には、メインカードが1枚で、あとは良く使うサービスに適したカードを2~3枚持っておくのが理想と言えます。

ただし、マイルを貯めている人は別格で、メインカードをマイルカードにして全振りです!

ポイントの使い道が多いカードを作ろう

クレジットカードを選ぶときに大事な注意点があります。

それは、貯まったポイントを何に使うかです。

せっかく貯めたポイントの使い道が少ない場合、そのカードを持つ意味がなくなります。

ポイントを何に使うかは人それぞれですが、せっかく貯めたポイントなので納得の行く使い方をしたいものです。

例で言うと、楽天カードなら楽天市場や楽天グループで1ポイント=1円で使えます。

さらに、楽天トラベルがあるのでマイルを貯めていなくても、飛行機とホテルのセットを予約すれば、すべて無料で旅行が行けることになります。

使いやすいポイントを紹介します。

| カード名 | ポイント名 | ポイントの使い道 |

| JCBカード | oki dokiポイント | ・カードの支払いに充当 ・カタログ商品と交換 ・Amazonで使う、 ・金券・ギフトカードと交換、 ・オンラインギフトカードと交換 ・ANA・JALマイルへ交換 |

| 三井住友カード | Vポイント | ・カードの支払いに充当 ・コンビニやショッピングで使う ・オンラインギフトカードと交換 ・ギフト券と交換 ・ANAマイルに移行する |

| 楽天カード | 楽天ポイント | ・楽天市場で使う ・楽天グループで使う ・楽天Edyへのチャージ ・街で食事やサービスに使う ・ANA・JALマイルへ交換する |

| dカード | dポイント | ・街のお店で使う(1P=1円) ・ネットショップで使う ・iD加盟店で使う ・商品と交換する ・d払いで使う ・dマーケットで使う ・JALマイルへ交換 |

| PayPayカード | PayPayポイント | ・街のお店で使う(1P=1円) ・ネットで使う ・ポイント運用をする |

タダで飛行機に乗るためには

航空会社には「特典航空券」というのがあります。

特典航空券とは?

「特典航空券」とは、ANAマイレージクラブに入会して貯めたマイルで交換できる航空券のことです。ANAの国内線と国際線のほか、提携航空会社の航空券にも交換できます。

参照:ANA

つまり、マイルを貯めると無料で航空券がもらえるという事です。国内の場合、自動的にANAかJALのどちらかのカードが必要です。

例えば、ANAの場合「神戸空港→羽田空港」で25,000円くらいします。往復なら5万円かかるので、これが無料になるのはお得です。

自宅の最寄りの空港に就航している方を作りましょう。

例えば、神戸空港の場合、JALは飛んでいないので自動的にANAカード一択になります。

(JALも昔は飛んでいました)

あとはすべての決済をマイルカードで全振りにします。

スーパーやコンビニカードを作らずに、すべての決済をマイルカード1本に絞ります。

このやり方で、かなりのマイルが貯まります。

ちなみにですが、日常のご飯でもマイルは貯めれます。

ANAの場合、ANAグルメマイルがあります。

ネット予約をすると、来店人数×30マイルも貯まります。これを使わない手はありません。

美味しいグルメを食べてマイルが貯まる🤤🍴

▶https://t.co/0G0Di1iJe5全国約4万軒の飲食店のネット予約またはカード提示でマイルが貯まる🤗Ⓜ✨

旅行中の飲食店のご利用時はぜひチェックしてみてください💙 pic.twitter.com/327HwQe6qe— ANA【公式】 (@ANA_travel_info) March 23, 2023

役に立つ記事

クレジットカードのメリット

それでは、ここからクレジットカードのメリットを解説します。

クレジットカードには現金払いに無いメリットが多くあります。

クレジットカードのメリット

- ポイントが貯まる

- ポイントで買い物が出来る

- マイルが貯まる

- 現金を持たなくても良い

- 銀行振り込みをしなくて良い

- 旅行傷害保険が付いている

【メリット1】クレジットカードはポイントが貯まる

クレジット払いの最大のメリットはポイントが貯まる点です。

例えば楽天カードだと100円で1ポイントが貯まります。貯まったポイントは楽天市場や楽天グループで使えます。

クレジットカードによっては、特定の日に買い物をするとポイントが2~5倍になるカードもあります。

現金で支払うとポイントは貯まりませんが、カード決済は貯まります。同じお金を使うのならポイントが貯まる方がお得です。

【メリット2】貯まったポイントで買い物が出来る

さらに、貯まったポイントで買い物が出来ます。だいたい1ポイント=1円として使えるところが多く、5,000ポイントあれば5,000円分の買い物ができます。これは嬉しいですね。

5,000ポイント貯めるのは大変と思いがちですが、ポイント2倍やポイント5倍などの日を上手く利用することで、少ないお金で予想以上にポイントは貯まります。

【メリット3】クレジットカード決済でマイルが貯まる

ANAカードやJALカードなど、マイル系のクレジットカードを使うとマイルが貯まります。

「マイルが貯まったので旅行に行こう」というのを良く聞きますが、貯まったマイルを特典航空券に交換することで飛行機代がタダになります。

特典航空券とは?

貯まったマイルは航空券と交換が出来ます。それを特典航空券と言います。いわゆるタダ航空券です。

特典航空券枠は座席数が少ないので、だいぶ前から予約をしないと座席が取れなので注意が必要です。

マイル系のクレジットカードは飛行機に乗らなくても、スーパーやレストランなど日常生活でのカード決済でもマイルが貯まります。

実際にどのくらいのマイルが貯まればタダ旅行が出来るのか、ANAカードを例に書きます。

東京⇔沖縄(往復)に必要なマイル

東京⇔沖縄(往復)に必要なマイルはローシーズンで7,000マイルで行けます。ハイシーズンだと10,500マイル。

※ハイシーズンは、お盆・卒業旅行・GW・正月シーズン

ANA JCBワイドゴールドカードは、10マイルコース移行手数料(5,000円)が無料です。

ANA JCBワイドゴールドカード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 15,400円(税込) | 1.0%~2.0% ※a | 無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

新規入会&利用で最大152,000マイル相当プレゼント(2026/2/28まで)

※キャンペーンの詳細は、公式ホームページにてご確認ください。なお、当サイトはアフィリエイトプログラムを利用して広告収益を得て運営しております。

現金を持たなくても良い

これもクレジットカードの大きなメリットです。クレジットカードがあれば、現金はある程度あれば何とかなります。食事に行って「思ったより高かった」という事もあります。

その時にクレジットカードがあれば安心です。

クレジットカードがあれば、現金を持ち合わせていなくても、すぐに支払いができます。スマートな会計ができるのもクレジットカードの魅力です。

支払方法も、1回払いから、分割払いや、ボーナス一括払いなど、さまざまな種類が用意されているので、少額のお買物から高額なお買物まで、いろいろなシーンで役立ちます。

財布や預金口座に現金がない場合でも、クレジットカード1枚あれば、多彩な支払方法から最適なものを選択し、買い逃しを回避することが可能です。

引用:セゾンカード

銀行振り込みや代引きが不要になる

10年くらい前は、ネットショッピングをすると代引きが多い時代でした。玄関で宅急便の人にお金を払うアレです。

当時はネット上でカード番号を入力するのが少し怖い背景もありましたが、今はカード払いが普通です。

代引きや銀行振り込みは手数料が発生します。クレジットカードの場合は手数料が無いのでメリットは大きいです。

【メリット4】クレジットカードは旅行傷害保険が付いている

旅行傷害保険はクレジットカードを持つメリットで1番お得なメリットといえます。

年会費有料のクレジットカードは海外旅行傷害保険が必ず付いています。ゴールドカードになると海外旅行だけでなく、国内旅行傷害保険も付いているカードも多いです。

例えば、年会費11,000円(税込)の三井住友カード ゴールドだと、海外・国内旅行傷害保険(利用付帯)は最高5,000万円付いています。あくまで仮の話ですが、海外でトラブルにあって死亡した場合に最高5,000万円の保険がおります。

質問:海外旅行傷害保険の付保証明書を発行してもらうには、どうすればよいですか?

海外旅行傷害保険に加入していることを証明する付保証明書の発行は、VJ保険デスク(三井住友海上)までお電話にてお申し出ください。お申し出から1週間程度で発送し、国内住所へ郵送にてお届けいたします。時間に余裕をもってご連絡ください。

なお、受付の際に会員番号・カード名義・渡航先・渡航期間などお伺いいたしますので、お電話の際はお手元にカードをご用意ください。

参照:三井住友カード株式会社

年会費が高額なクレジットカードほど補償額が多くなります。

役に立つ記事

なお、クレジットカードの旅行傷害保険には自動付帯と利用付帯の2種類があります。

クレジットカードに付いている旅行傷害保険

- 自動付帯:カードを持っているだけで保険がおりる

- 利用付帯:旅行費などをカード払いにするのが条件

最近は、JCB CARD Wのように年会費無料なのに最高2,000万円の海外旅行障害保険が付いているお得なカードもあります(利用付帯)。

JCB CARD W

| 年会費 | 還元率 | ETC |

|---|---|---|

| 永年無料 | 1.0%~10.50%※1 | 無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

海外旅行保険は利用付帯。

海外旅行保険は利用付帯。

新規入会&条件達成で最大45,000円キャッシュバック(2026/1/12まで)

海外旅行保険は利用付帯になります。

※1 還元率は交換商品により異なります。

以上、ここまでがクレジットカードのメリットでした。

ここからはクレジットカードのデメリットの話をします。

クレジットカードのデメリット

クレジットカードにはデメリットもあります。

ここからは、クレジットカードのデメリットを解説します。

クレジットカードのデメリット

- カードによって年会費がかかる

- 使い過ぎてしまう

- リボ払いや分割払いの怖い罠がある

- カードの不正利用のリスクがある

【デメリット1】カードによって年会費がかかる

クレジットカードは大きく分けると、年会費無料と年会費有料の2種類があります。

年会費無料のカードで気をつけたいのは、初年度だけ無料で2年目から有料や、年1回のカード利用で無料、年間○○万円以上の利用で無料などもあります。

年会費無料のクレジットカードの注意点

- 年会費永年無料(←1番おすすめ)

- 初年度だけ無料

- 年1回の利用で無料

- 年○○万円以上の利用で無料

年会費無料と有料の違いですが、無料のクレジットカードは付帯サービスが少なく、年会費が高額のカードになるほど、旅行傷害保険の補償額が多くなったり、高級レストランで1名分が無料や、空港ラウンジが使えたり、24時間のコンシェルジュサービスが付いています。

自分に必要なサービスかどうかを調べてからカードを作りましょう。

役に立つ記事

【デメリット2】クレジットカードを使い過ぎる

クレジットカードのデメリットに「つい、使い過ぎてしまった・・」というのがあります。これは誰にでも起こる現象です。

なぜこの現象が起こるのか?ですが、答えは簡単で、手元に現金がなくてもカードで支払えるからです。

代表的な例でいうと「衝動買い」と「飲み屋」です。皆さんも一度は経験があると思います。使いすぎると翌月が大変になります。

【デメリット3】リボ払いや分割払いの怖い罠

クレジットカードで怖いのがリボ払いです。リボ地獄にならないためにもリボ払いのルールを確認しておきましょう。

リボ払いとは?

自分で毎月の支払額を決めて毎月支払うことをリボ払いといいます。

例えば、10万円の買い物をした場合、一括払いなら翌月に10万円が引き落とされますが、リボ払いで5,000円に設定した場合、毎月5,000円ずつの支払いになるので、支払い完済までに約20ヶ月かかる事になります。

リボ手数料は15%と高く、残債が減らないので知らないうちにリボ地獄にハマります。

リボ払いにすると、ポイント2倍になるクレジットカードが多く、ポイント狙いで行く人もいますが、いつかはリボ設定に失敗して、支払い手数料の方が多くなる事もあります。

役に立つ記事

【デメリット4】クレジットカードは不正利用のリスクもある

自分は20年以上クレジットカードを利用して不正利用をされた事は一度もありません。国内で使う場合は「それほど心配はいらない」と思っています。

ただし、色々なケースがあるので「不正利用されない」とは言い切れません。ほとんどのクレジットカードには「盗難保険」が付いているので、もし不正利用をされたら下記の対処をしましょう。

クレジットカードを不正利用された時にする事

- 明細をもう一度よく見る

- 身に覚えが無い場合はクレジットカード会社に電話

- カードの再発行で完了

カード会社に停止の電話した時点でカードは使えなくなりますが、身に覚えの無いカード利用分はカード会社が補償してくれるので心配は要りません。

カードの不正利用でよくあるのは、怪しいサイトでの利用と海外での利用です。

心配性の人は、海外に行く時はメインカードを持って行っても、空港やホテルなら大丈夫ですが、店舗でカードを使う時はサブカードを使うのが良いでしょう。

さらに、海外に行くときは1枚ではなく、違う国際ブランドのカードをもう1枚持って行くのがベターです。

クレジットカードのポイントの貯め方

還元率の高いカードが良い

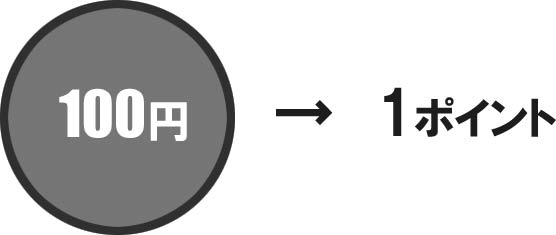

クレジットカードで買い物をするとポイントが貯まります。ポイント還元率は0.5~1%が基本です。

ポイント還元率とは?

ポイント還元率は、支払った金額に対して、どのくらい戻ってくるか?(還元されるか)という意味になります。

例えば楽天カードの場合、100円で1円分のポイントがもらえます。

つまり、1%が還元されている事になるので、還元率は1%です。

仮に200円で1円分のポイントが貯まる場合、還元率は0.5%です。 還元率は高いほど、お得なクレジットカードになります。

ポイント還元率は1%になると高還元率カードと言われます。

還元率の例

- 100円で1ポイント=1円が貯まる場合、還元率は1%

- 200円で1ポイント=1円が貯まる場合、還元率は0.5%

還元率が0.5%と1%では2倍の差があるので1年間でかなりの量になります。なるべく高還元率のクレジットカードをお使う方がお得です。

高還元率のカードを紹介します。

代表的な高還元率のクレジットカード

- 楽天カード:還元率1%

- JCB CARD W:還元率1%

- dカード:還元率1%

- オリコカード:還元率1.25%

- Yahooカード:還元率1%

特定の店舗でポイント3倍などもある

普段は還元率は低いのに、特定の店舗でポイントが2倍や3倍になるクレジットカードもあります。楽天カードは楽天市場で買い物をするとポイントが3倍です。

エムアイカードプラスなども三越伊勢丹グループの買い物が5%~10%ポイント還元されます。

このようにポイントを稼ぐために、「この時はこのカードで支払う」など、カードを使い分けながら利用するのもOKですが、その際は年会費無料のカードだけを作るのがベストです。

本気のマイルの貯め方

ガチでマイル貯めるには、ANAカードかJALカードを作って全ての決済を一本化しかありません。

ネットショッピングや外で利用するカードも全て1枚にします。そこまで根性を決めないとマイルは貯まりません。

早い人で2年間、あまりクレジットカードを利用しない人でも国内旅行なら3年間マイルを貯めれば特典航空券を狙えます。

クレジットカードのポイントの使い方

それではいよいよ、貯まったポイントの使い方の説明をします。

ポイントは何に使える?

クレジットカードで貯めたポイントは商品に交換したり、商品代金やギフト券と交換が出来ます。これが1番の楽しみという人も多いと思います。

ポイントの使用例

- イオンのポイント=電子マネーのWAONに交換後、イオンのレジで使える

- 楽天のポイント=楽天グループで使える

- Visaのポイント=商品に交換したり、電子マネーに交換して使える

どこで商品と交換をするの?

貯まったポイントは各カード会社のマイページやアプリから交換ができます。郵送もOKです。

JCBのokidokiポイントで交換できるもの

- 有名テーマパークのオフィシャルスポンサーならではのうれしい特典

- グルメ関連

- エンターテインメント・レストラン

- キッチン用品

- ヘルス&ビューティー

- クオカード

- ギフトカード・商品券

- キャッシュバック

- JCBトラベル(旅行代金ポイント充当プラン)

- ポイントチャリティー

- 他社へのポイント移行

以上、ポイントを使う・貯めるのお話でした。

役に立つ記事

クレジットカードの作り方

いよいよ、クレジットカードの作り方を解説します。今はスマホがあれば簡単に作れます。

クレジットカードを作る条件

クレジットカードは誰でも作れますが、最低限の条件があります。

クレジットカードを作る条件

- 18歳以上である(高校生は不可)

- 安定した収入がある

- 学生や専業主婦でもOK

学生でも18歳以上の大学生や専門学生はクレジットカードが作れます。ただし未成年の場合は親の承諾書が必要です。残念ながら高校生はクレジットカードは作れません。

主婦の場合、家族カードは作れますが、自分名義のカードを作るとすると、配偶者の収入が審査の対象になります。

審査に自信がない人は狙い目として、イオンカードなどの流通系カードは簡単に作れます。

カードを作るのに必要なもの

クレジットカードを作る時に必要なものは、本人確認書類と引き落し銀行口座の2点です。引き落としの口座はゆうちょ銀行でも可能です。

本人確認書類とは?

- 運転免許証

- パスポート:写真印刷面と最終ページの住所記載面

- 健康保険証:申し込み者の氏名、生年月日、住所のページ

- 住民票の写し:発行から6ヵ月以内のもの

上記のうちの1つがあればOKです。

カードの申し込み方法と審査

カードの申し込みは郵送でも出来ますが、時間がかかるのでスマホからの申し込みが便利です。

カード会社の申し込みフォームから下記を入力すれば申し込み完了です。

クレジットカード申し込みフォームの項目

- 氏名

- 生年月日

- 性別

- 住所

- 電話番号

- メールアドレス

- 職業

- 居住年数

- 引き落とし口座

- 勤務先

- 年収

- 借入状況

- 運転免許証番号

たいていのカード会社は、その日のうちに審査がされ、3~5日で書留でクレジットカードが自宅に届きます。初めてカードを見た時の嬉しさは言葉で言い表せないモノがあります。感無量というやつですね。

カードが届いたら、印字されている氏名と間違いがないか確認をしましょう。

以上、ここまでがクレジットカードの作り方でした。とても簡単です。

カードの審査に落ちた場合どうするか

クレジットカードの審査落ちは普通にあります。

ある程度の年収もあって勤続年数もそれなりなのに「カード審査に落ちた」というのもあります。

今回、クレジットカードの審査に落ちた時に、次をどうするか?の対策を解説します。

クレジットカードの審査に落ちる理由

- 難易度の高いカードを申し込んだ

- 過去に遅延・延滞をしている

- ケータイ料金の未払い

- 年収が足らない

- 勤続年数が短い

落ちる理由は大まかにこんな感じです。残念ながらカード会社は審査落ちの理由は教えてくれないので、あてはまる理由を自分で考えるしかありません。

落ちてしまったものは仕方ないので、審査落ち後にどうするかが問題になります。

クレジットカードの審査に落ちたあとの対策

- 6ヵ月後に他社カードを申し込む

- もっと簡単なカードで申し込む

クレジットカードの審査に落ちると落ちた記録が6ヶ月間、個人信用情報機関(CIC)に残ります。データベースは共有されているので、この間は他社で申し込んでも落ちる可能性は大です。

カード審査に落ちた場合の対策として、データーベースから消える6ヶ月後に審査に柔軟なクレジットカードで申し込みをしてみましょう。念のために7ヵ月後なら完璧です。

流通系のクレジットカードは審査のハードが低いので通る確率は上がります。

審査に不安な人向けのカード

クレジットカードの解約の仕方

クレジットカードの解約は簡単に出来ます。コールセンターに1本電話をするだけで解約が完了します。

クレジットカードの解約方法

- カード裏面の番号に電話する

- 解約の旨を伝える

- 解約完了

- カードにハサミを入れて破棄して完了

カード会社に電話すると解約が出来ます。

その後、カードにハサミを入れればOKです。「こんなに簡単!?」と思うほど簡単に解約が出来ます。

郵送や印鑑などの手続きはいりません。

忘れた頃に請求とか来ない?

大丈夫

クレジットカードの種類

ここからはクレジットカードの種類を簡単に説明します。

クレジットカードには、Visa・JCB・アメックスのような決済機能を持つ会社と、自社ブランドに決済機能をつけて発行する発行会社があります。

国際ブランドとは

国際ブランドって言葉をたまに聞きますが、国際ブランドとはVisaやMasterCardのような決済システムのブランド名で、世界で流通しているブランドのことを言います。

つまり、自国だけにしかない決済システムは国際ブランドに入りません。現在、世界中で使われている国際ブランドは以下の7つです。

クレジットカードの7大国際ブランド

- Visa(ビザ)

- MasterCard(マスターカード)

- JCB(ジェーシービー)

- American Express(アメリカン・エキスプレス)

- Diners Club(ダイナースクラブ)

- 銀聯(ぎんれん)

- Discover Card(ディスカバーカード)

有名なのはダントツでVisaです。日本の強みはJCBカードがある事です。

あくまで仮の話ですが、他国の決済システムを利用していて、その国との友好関係が崩れたときに決済システムが利用できなくなる可能性もありえます。

その点、日本にはJCBカードの決済システムがあるので、クレジットカード決済が出来なくなるという事はありません。

日本にいると、当たり前になっているので分かりにくいですが、これは他国からするとすごい事になります。

国際ブランドは、その名のとおり世界中の国や地域で利用できるクレジットカードのブランドのことです。

例えば、Visaブランドと提携している三井住友カードを保有している場合、さまざまな世界中の国や地域で支払いに使うことができます。

また、決済だけでなく、クレジットカード優待の割引や特典、付帯保険による補償なども、日本国内と同様、海外でも受けれます。

引用:三井住友カード

クレジットカードを作る時に、必ず国際ブランドを選ぶことになりますが、例えば楽天カードだと、Visa、MasterCard、JCB、アメックスの4種類があるので、自分のライフスタイルに合った国際ブランドが選べるメリットがあります。

楽天カード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 1% | 550円(税込) |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

新規入会&利用で5,000ポイントプレゼント

クレジットカードのランク

クレジットカードには、初心者でも作りやすい一般カードからゴールドカード、プラチナカード、そしてブラックカードとランクがあります。

ブラックカードを持っている人は全国で1%くらいしかおらず、超難易度の高いクレジットカードです。

初めてクレジットカードを作る人や新社会人・学生・主婦の人は審査の甘い一般カードから入って、30歳くらいでゴールドカードを目指すのが標準的です。

クレジットカード専門家の岩田昭男さんが、ブラックカードについてこのように説明しています。

ブラックカードとは、アメリカン・エキスプレスが発行する「センチュリオン・カード」の代名詞です。2002年日本に上陸して以来、会社経営者や有名人がカードホルダーとなり人々の注目を集めています。

年会費は35万円+税と並はずれた高さで、インビテーションを受取った人のみが手にすることができる最高峰のカードです。

アメリカン・エキスプレス以外にも「ダイナースクラブ プレミアムカード」、「JCBザ・クラス」も通称ブラックカードと呼ばれています。

センチュリオン・カード同様、カード会社からのインビテーションが必要でクレジットヒストリー(利用履歴)を磨いて待つしかありません。

以上、クレジットカードのランクのお話でした。

まとめ

おすすすめのクレジットカードとは?

クレジットカードの種類は多いので、どれを作ればいいのか迷います。最終的に1番最強のクレジットカードとは?になります。

おすすすめのクレジットカードとは?

- 楽天市場をよく使う→楽天カード

- Amazonをよく使う→Amazonカード

- マイルを貯めたい→ANAカード・JALカード

- 特にこだわりが無い→三井住友カード・JCBカード

- コンビニ利用が多い→各種コンビニカード

- イオンによく行く→イオンカード

- カッコつけたい→ステータスカード

上記のように自分の環境やライフスタイルに合わせたクレジットカードを持つのが1番です。

環境に変化があれば思い切ってクレジットカードも変えてみましょう。

おおまかですが、クレジットカードの選び方を参考に書きます。

クレジットカードの選び方

- メインカードを決める

- サブカードはよく使うサービスで特典のあるものにする

- サブカードは基本は年会費無料にする

まずはメインカードを決めましょう。一般的には年会費が有料のプロパーカードが良いでしょう。クレジットカードにこだわりが無い人は、楽天カードやイオンカードなどでもOKです。

次にサブカードですが、年会費無料のクレジットカードで十分です。楽天をよく利用する場合は楽天カード、Amazonの利用が多い人はAmazonカード。エポスでよく買い物をする人はエポスカードなどです。

あくまで特定の店舗でポイントを多く貯めるだけの感覚で十分です。興味がない人はサブカードを作る必要はありません。

次に悩むのがマイル系カードです。

マイルを貯めたい人はマイルカードをメインカードにするしかありません。

全てのカード決済をANAカードやJALカードなどに1本化します。コンビニの利用もマイルカードを使いましょう。そこまでしないとマイルは貯まりません。

ガソリンカードなどは、年会費無料の出光カードまいどプラスでOKです。

最後に、クレジットカードの年会費の有無ですが、自分が作りたいカードに欲しいサービス内容があるのであれば、年会費無料のクレジットカードでOKです。

ゴールドカードにしか、その機能が無い場合は財布と相談しながら作りましょう。

たいていの人は複数枚のクレジットカードを持っています。カードは使い分けが必要な時代です。

楽天カード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 1% | 550円(税込) |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

新規入会&利用で5,000ポイントプレゼント

最終的にブラックカードを持ちたい人は、数年かけてじっくりクレヒスを積み上げて行きましょう。いずれブラックカードが手元に届く日が来ます。

以上、【2026年】人気のおすすめクレジットカード20選をランキングで徹底比較のまとめでした。

このサイトはリンクフリーです。

リンクをしてくれる方は下記のような感じでお願いいたします。ありがとうございます。

(参照:クレジットカード歴20年の専門家が選んだ2026年おすすめのクレジットカード)

「サルでも分かるクレジットカード徹底比較」は、金融の専門家のファイナンシャルプランナー 水上克朗先生に監修していただいており、安心と信頼のある情報を掲載しております。

監修者:ファイナンシャルプランナー 水上克朗 プロフィール

慶応義塾大学卒業後、大手金融機関にて、営業・企画・総務・クレジット業務などを経験

また、自身のライフプランを見直し1億円資産の捻出方法を確立。

現在、執筆、監修、セミナー・研修講師、FP資格取得講座、FP個別相談などで、金融・資産運用、ライフプランなどの観点からアドバイスを行っている。

ファイナンシャルプランナーであり、大手金融機関でクレジット業務にも携わった、水上克朗氏がサルでも分かるおすすめクレジットカードランキングを監修。

保有資格

- CFP(日本FP協会認定)

- 1級ファイナンシャルプランニング技能士

- DCプランナー

著書

「50代から老後の2000万円を貯める方法」(アチーブメント出版)

所有クレジットカード

- 楽天カード

- JCB CARD W

- オリコカード ザ・ポイント

- セゾンインターナショナル

- dカード GOLD

ホームページ

新規入会&条件達成で最大45,000円キャッシュバック(2026/1/12まで)