2枚目のクレジットカードでおすすめはアメックスの理由

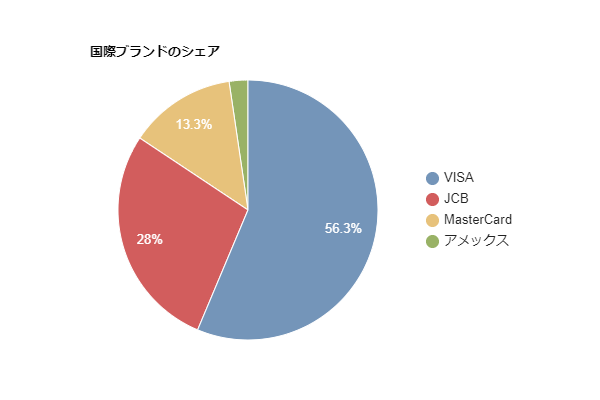

国際ブランドのシェア率

クレジットカードの国際ブランドは現在7つあります。

国際ブランド

- VISA(アメリカ)

- MasterCard(アメリカ)

- American Express(アメリカ)

- JCB(日本)

- Diners(アメリカ)

- Discover(アメリカ)

- 銀聯カード(中国)

この中でも、日本でのシェア率が高いのはVISAとJCBとMasterCardです。

確かに、クレジットカードが使える店でVISAが使えなかった、というケースは聞いた事ありません。

調査機関:クラウドワークス調べ

そのため、初めて作るクレジットカードはVISAやMasterCardを選ぶ人が多いですが、キャッシュレス化が進む中でクレジットカードを1枚しか持たないのは心もとないです。

2枚目を持つメリット

- 2枚目のカードを持つことで1枚目の弱みを補える

- メインとサブで支払いを分けられる

- 特典の使い分けが出来る

- 付帯保険の補償をより手厚くできる

例えば、楽天カードを1枚目のクレジットカードとして持っている場合、年会費無料で還元率1%と維持費なしでポイントを貯めるのに最適です。

そんな楽天カードにも、弱点はあります。

楽天カードの利用で貯まるポイントは2種類あり、通常ポイントとキャンペーン時に貯まる期間限定ポイントがあります。

期間限定楽天ポイントの有効期限は、サービスによって違いますが10日間~1ヶ月間と短めなので「気付いたらポイントが失効していた」なんて事もよくあります。

楽天カードは、街の加盟店やネットショッピングなどあらゆる所でポイントをザクザク貯められる反面、上手く管理するにはそれなりのコツが必要です。

また、国内旅行保険やショピング保険も付いていません。

こういったデメリットの部分を補えるものを2枚目に持つのが基本です。

役に立つ記事

アメックスがおすすめな理由

ここで重要なのが、2枚目の国際ブランドはどれがいいのか?です。

結論から言うと、VISAやMasterCardを1枚目に持っている場合、組み合わせて持つならアメックスをおすすめします。

アメックスを2枚目におすすめしたい理由は、とにかく旅行特典が多い点です。

プロパーカードか提携カードかによって特典内容は違いますが、プロパーのスタンダードであるアメックス・グリーンの場合、空港ラウンジを同伴者1名様まで無料で利用出来るなどメリットがあるからです。

2枚目をアメックスにするメリット

- ETCカードの年会費無料

- 空港ラウンジが同伴者1名まで無料

- プライオリティ・パスに無料登録出来る

- 空港パーキングの割引

- 最高5,000万円の国内・海外旅行保険

通常、空港ラウンジで同伴者1名まで無料で入るにはプラチナカードレベルのステータスがないと難しいですが、アメックスなら1番スタンダードなカードでも入れるので、これだだけでも価値があります。

空港での手荷物宅配サービスや、エアポートの送迎など空港特典も多いので、逆に全く旅行に行かない人の場合はアメックスは向いてないですが、たまにでも旅行に行く人ならおすすめです。

※アメックス・グリーンは、2023年2月28日のご利用をもって手荷物無料宅配サービスを終了いたしました。

JCBとアメックスは相互加盟店

- JCB加盟店でアメックスカードを使える

ちなみにJCBは?と言うと、日本発の国際ブランドと言う事もあり国内で使いやすいのがメリットですが、JCBとアメックスは「相互加盟店」なのでお互いの加盟店を利用出来ます。

多様な決済サービスに対応

JCBとの加盟契約で、JCBカードの他、アメリカン・エキスプレスのカード、ダイナースクラブカード、ディスカバーカード、 銀聯カードの取り扱いも可能になります。

JCB加盟店でアメックスを使え、逆にアメックス加盟店でJCBを使えるので、同じようなカードを2つ持つ事にならない様に、どちらかで十分です。

役に立つ記事

世界的な認知度が高いので海外向きの1枚

アメックスが直接発行しているプロパーのクレジットカードは世界共通のデザインになっていて、一目で分かるデザインのシンプルさです。

実はこれけっこう重要な事で、アジアでもアフリカでも誰もがアメックスを認知出来ます。

例えば、日本を代表するステータスカード「三井住友カード プラチナ」の場合、悲しいですが世界での認知度はそれほど高くありません。

ただし、日本での認知度はナンバーワンです。

正直、カードスペックは三井住友カード プラチナの方が高く、高級ホテルのスイートルームが50%OFFになったり、コンシェルジュや高級レストランで1名分無料サービスなど、国内特典だとアメックス・グリーンと比較にならないほどです。

1枚目のクレジットカードに求めるのは、まず「年会費でポイントが貯まりやすい」「使える店が多い」など、どこでも使える決済力を重要視する人が多いです。

次に、上質なサービスを求めてアメックスに行きつく、というパターンになる人も多いと思います。

アメックスカードは、旅行によく行く人や空港を頻繁に利用する人にとってかなり使える特典が多いので、使ってみたい特典があるなら是非検討してみて下さい。

クレジットカードを2枚持ちする際の注意点

クレジットカードを選ぶ基準として、ポイント還元率を重視している人も多いと思います。

一般的にはカードの利用100円~200円につき1ポイント(還元率0.5%~1%)が貯まるカードがほとんどです。

注意点1

- ポイントの有効期限に注意する

サブカードは、メインカードと比べて利用頻度が少ないので、使い方や有効期限に注意しないと「気付いたらポイントが失効していた」なんて事もあります。

ポイント管理をしっかりしておかないと失効するリスクがある、という点は覚えておきましょう。

ちなみに、クレジットカードによってはカードの利用で貯まるポイントに有効期限がないケースもあります。

アメックスの場合、通常だとポイント有効期限は3年間ですが、1度でもポイント交換するか、「メンバーシップ・リワード・プラス(年会費3,000円)」に登録すると、通常3年間の有効期限が無期限になります。

アメックスのポイントを無期限にする方法

- ポイントを商品に交換する(1回でもすると無期限に)

- メンバーシップ・リワード・プラス(年会費3,000円)に登録する

条件付きではあるものの、商品券やアイテムに1度でも交換すればポイントは実質無期限になるので、よくポイントを使う人にとったら失効するリスクが全くありません。

アメックスカードの中でも、プロパーではなく提携カードのセゾン・アメックスカードではポイントの有効期限がないので、失効リスクなしでずっと貯められます。

まとめ

クレジットカードの2枚持ちをすると、メインカードとサブカードで使い分けられるので、それぞれの機能に特化した使い分けが出来ます。

海外へ旅行や出張が多い人は、不便な思いをしない為にもアメックスを2枚目をアメックスにするのがおすすめです。

また、普段使いのカードとは別に「見せカード」としてアメックスを保有するのもアリです。

取引先との接待や初対面の人との食事に行った時、「スーパーの提携カード」で支払うより、アメックスカードで支払う方が好印象でカッコイイのは間違いないです。

以上、2枚目のカードでおすすめはアメックスの理由のまとめでした。

このサイトはリンクフリーです。

リンクをしてくれる方は下記のような感じでお願いいたします。ありがとうございます。

アメックスの関連記事と最新コラム

ユーザー目線で興味のあるカード情報や専門的な解説も踏まえ、アメックスのコラムを以下にまとめました。

申し込み・審査

アメックスのサービス・特典

カードの利用

カードの支払い・再発行・解約

その他

このコラムにおすすめのカード

アメックス・グリーン

| 年会費 | 還元率 | ETC |

|---|---|---|

| 月会費1,100円(税込) | 1% | 年会費無料 新規発行935円(税込) |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

この記事はネット広告代理店の「アイテクサス株式会社」が提供しております。

| 会社名 | アイテクサス株式会社 |

| コーポレートサイト | https://itxas.co.jp/ |

| 事業内容 |

・リスティング広告代行 |

| 運営サイト | サルでもわかるクレジットカード徹底比較 サルでもわかるカードローン徹底比較 |

| お問い合わせ | 「お問い合わせフォーム」よりお願いいたします。 |

執筆者プロフィール

-

クレジットカード歴20年の専門家で、クレジットカードの券面の端の5ミリを見たら「何のカードか分かる」くらいのスペシャリスト。

今までにクレジットカードに関する記事を2,000記事以上公開。

クレジットカード・生命保険・年金などが得意分野。27歳から株を始め、株式投資も20年目のベテランでもある。