イオンゴールドカードを入手する条件とは?

「イオンカードセレクト」にゴールドカードがある事をご存じでしょうか。

イオンゴールドカードは作りたくでもインビテーションのカードなので、自らの申し込みで入手できません。

どうすれば手に入るのか?発行条件など詳しく紹介します。

イオンゴールドカードのメリット

年会費が永年無料

イオンゴールドカードは、イオンカードセレクトのワンランク上に位置するカードです。

一般的なゴールドカードの年会費は11,000円(税込)くらいですが、イオンゴールドカードは年会費無料です。

イオンゴールドカードのメリット

- 国内主要空港ラウンジが利用出来る

- イオンラウンジが利用出来る

- 最高5,000万円の海外旅行保険

- 最高3,000万円の国内旅行保険

- 年間300万円のショッピング保険

イオンゴールドカードは、通常のイオンカードセレクトの特典に加え、国内外の旅行保険や空港ラウンジサービスを利用出来ます。

年会費は一般カードのイオンカードセレクトと同じく無料のままで、ゴールドならではの手厚いサービスがプラスされるので、イオンカードを使っている人なら手に入れたいカードです。

国内空港ラウンジが利用出来る

イオンゴールドカードがあれば、国内空港ラウンジが無料で利用出来ます。

同伴者は有料ですが、年会費が無料のカードでラウンジが利用出来ること自体が凄いことです。

| 空港名 | 国内線/国際線 | ラウンジ名 |

| 羽田空港 | 国内線 | POWER LOUNGE SOUTH |

| POWER LOUNGE NORTH | ||

| POWER LOUNGE CENTRAL | ||

| POWER LOUNGE NORTH | ||

| POWER LOUNGE CENTRAL | ||

| エアポートラウンジ(南) | ||

| 成田空港 (第2旅客ターミナル) |

国際線 | IASS Executive Lounge 2 |

| 新千歳空港 | 国内線 | スーパーラウンジ |

| 伊丹空港(大阪国際空港) | 国内線 | ラウンジオーサカ |

| 福岡空港 | 国内線 | ラウンジTIME/ノース |

| 国際線 | ラウンジTIMEインターナショナル | |

| 那覇空港 | 国内線 | ラウンジ華∼hana∼ |

羽田や成田、福岡や伊丹で利用出来るので、旅行や出張に役立ちます。

ラウンジの利用方法は、イオンゴールドカードと当日の搭乗券または航空券を提示すればOKです。

※国際線は、出国審査後に利用出来ます。

最高5,000万円の海外旅行傷害保険

イオンゴールドカードには最高5,000万円の海外旅行傷害保険と最高3,000万円の国内旅行傷害保険が付いています。

年会費が無料で空港ラウンジも旅行保険も付帯して、こんなコスパのいいカードはなかなか無いです。

| 項目 | 補償内容 | 金額 |

| 海外旅行傷害保険 | 傷害による死亡・後遺障害 | 5,000万円 |

| 傷害による治療費用 | 300万円 | |

| 疾病による治療費用 | 300万円 | |

| 携行品損害 | 30万円 | |

| 個人賠償責任 | 3,000万円 | |

| 救援者費用など | 200万円 | |

| 国内旅行傷害保険 | 傷害による死亡・後遺障害 | 3,000万円 |

| 傷害による入院(最高180日分) | 5,000円/日 | |

| 傷害による通院(最高90日分) | 3,000円/日 |

どちらも利用付帯なので、カードで旅行代金を支払った場合のみ補償されます。

役に立つ記事

イオンラウンジが利用可能

イオンには、限られた人だけが利用出来る「イオンラウンジ」があります。

ラウンジと言ってもお酒やお菓子などはなく、セルフサービスでお茶やジュースなど無料でドリンクが飲める休憩スペース、といった感じです。

イオンラウンジは、感染症対策のため長い間利用出来ない状態でしたが、2023年6 月から再開されます。

ただし、利用再開にあたって、条件が利用方法など大幅に変更されました。

イオンラウンジのサービス

- 対象者:年間 100 万円以上利用のイオンゴールドカード/イオンカード会員

- 利用時間と回数:月5回まで、1回の利用時間は30分まで

- 同伴者は1名まで(3歳以上から入店OK)

- お菓子の提供なし

以前は、イオンゴールドカードがあれば入れましたが、今は一般のイオンカードでも年間100万円のカード利用があれば利用出来るようになりました。

逆に言うと、イオンゴールドカードを持っていても年間100万円の利用がないと入れなくなりました。

また、2023年6 月からは最大2人までの利用となり、さらに事前予約制になったので、いきなり行っても利用出来ません。

「今日は買い物の後に少しだけカフェしたい」といった時には、事前に予約が必要です。

役に立つ記事

比較

イオンカードセレクトと比較

一般カードのイオンカードセレクトと、どれだけ特典の違いがあるか比較してみます。

| 項目 |  イオンカードセレクト |

イオンゴールドカード |

| 年会費 | 無料 | |

| ETCカード | 無料 | |

| 家族カード | 無料 (最大3枚まで) |

|

| 国際ブランド | VISA、MasterCard、JCB | |

| 機能 | クレジットカード 電子マネーWAON キャッシュカード機能 |

|

| ポイント還元率 | 200円=1P(還元率0.5%) | |

| 引き落とし口座 | イオン銀行のみ | |

| WAONオートチャージ | ○ | ○ |

| イオンカード共通特典 | ○ | ○ |

| イオンシネマの割引 | ○ | ○ |

| デザインカード | トイ・ストーリー ミッキーマウス ミニオンズ |

トイ・ストーリー ミッキーマウス |

| イオンラウンジ | ○ | ○ |

| 空港ラウンジサービス | ― | ○ |

| 国内旅行傷害保険 | ― | 最高3,000万円 |

| 海外旅行傷害保険 | ― | 最高5,000万円 |

| ショッピング保険 | ― | 年間300万円 |

お客さま感謝デーなどのイオンカードの特典は一緒ですが、主に空港ラウンジの利用や付帯保険の差が大きいです。

イオンゴールドカードの入手条件

年間50万円のカード利用があればOK

どうすればイオンゴールドカードが手に入るのか?

イオンゴールドカードはインビテーション制のゴールドカードなので、手に入れるには一般カードのイオンカードセレクトで実績を積む必要があります。

イオンゴールドカード発行条件

イオンゴールドカードは、年間利用が50万円以上の方に発行しております。

引用元:イオンゴールドカード公式サイト

イオンカードセレクトを年間50万円利用すると、イオンゴールドカードが自動で無料発行されます。

ほとんどのカード会社は発行条件を書いてない事が多いので、公式サイトに書いてあると分かりやすいです。

単純計算で、月に4万円程度のカード利用があればイオンゴールドカードをゲット出来るので、普段の買い物やスマホ代などの固定費を全てイオンカードセレクトにまとめておけば、無理な額ではありません。

直近の利用金額は、暮らしのマネーサイトまたはスマホアプリ「イオンウォレット」から確認出来ます。

注意点

デザインの変更が出来ない

イオンゴールドカードでは、ミッキーやトイストーリーなどのデザインカードが選べます。ここで1つ注意点があります。

注意点1

- 通常デザインのイオンカードを持っている人はデザインカードのゴールドカードを発行出来ない

最初の一般カードの時点でデザインカードを選んでおかないと、ゴールドからデザインカードに変更出来ません。

ミッキーからトイストーリーなどのキャラクター変更も出来ないので、一般カードのうちから新規でデザインカードを選びましょう。

注意点2

- ミニオンズデザインのゴールドカードが無い

イオンゴールドカードにはミニオンズデザインがありません。

イオンカードセレクト(ミニオンズ)どれだけクレヒスを重ねても、ゴールドカードへステップアップ出来ないので気をつけましょう。

まとめ

まとめ

イオン系のショッピングセンターでレジ待ちをしていると、イオンカードで決済しているのをよく見かけます。

イオンカードはイオングループでポイントがいつでも2倍が貯まり、毎月5日・15日・25日はポイント5倍、お客さま感謝デーは買い物代金が5%OFFなるなど、イオングループのポイント特典が盛り沢山です。

一般カードのイオンカードでも十分お得ですが、イオンカードセレクトを年間50万円利用すると、イオンゴールドカードが自動で無料発行されます。

イオンゴールドカードのメリット

- 国内主要空港ラウンジが利用出来る

- イオンラウンジが利用出来る

- 最高5,000万円の海外旅行保険

- 最高3,000万円の国内旅行保険

- 年間300万円のショッピング保険

ゴールドカードなのに年会費が永年無料で、空港ラウンジや旅行保険まで付帯してコスパ抜群のカードです。

「将来ゴールドカードを持ちたい」という人は、イオンカードセレクトを1年間使えば結構簡単に手に入ります。

定期的な利用があれば必ず手が届くイオンゴールドカードは、庶民の力強い味方です。

以上、イオンゴールドカードを入手する条件とは?のまとめでした。

このサイトはリンクフリーです。

リンクをしてくれる方は下記のような感じでお願いいたします。ありがとうございます。

(参照:イオンゴールドカードを入手する条件とは?)

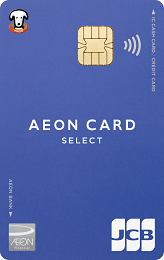

このコラムにおすすめのカード

イオンカードセレクト

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 0.5% | 無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

執筆者プロフィール

-

クレジットカード歴20年の専門家で、クレジットカードの券面の端の5ミリを見たら「何のカードか分かる」くらいのスペシャリスト。

今までにクレジットカードに関する記事を2,000記事以上公開。

クレジットカード・生命保険・年金などが得意分野。27歳から株を始め、株式投資も20年目のベテランでもある。

最新の投稿

クレジットカードコラム2025/07/18「PayPayポイント」サランラップの購入で最大10%還元キャンペーン

クレジットカードコラム2025/07/18「PayPayポイント」サランラップの購入で最大10%還元キャンペーン クレジットカードコラム2025/07/17マツモトキヨシ・ココカラファインで+20%dポイント還元キャンペーン

クレジットカードコラム2025/07/17マツモトキヨシ・ココカラファインで+20%dポイント還元キャンペーン クレジットカードコラム2025/07/14大丸・松坂屋で楽天ポイント最大3倍キャンペーン

クレジットカードコラム2025/07/14大丸・松坂屋で楽天ポイント最大3倍キャンペーン クレジットカードコラム2025/07/11ホクレンSSのサマーフェア!d払いの利用で5%還元キャンペーン

クレジットカードコラム2025/07/11ホクレンSSのサマーフェア!d払いの利用で5%還元キャンペーン