学生のクレジットカードの審査基準や審査に通りやすいカード4選

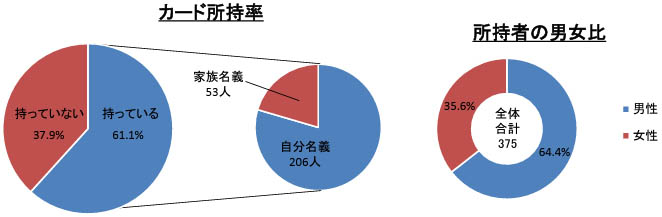

大学生のクレジットカード所持率は60%

令和2年8月発表の、日本クレジット協会が発表した「大学生のクレジットカード所持率は61.1%」でした。

なんとなく40%くらい?と思っていたのですが、60%には驚きです。

データ参照:日本クレジット協会

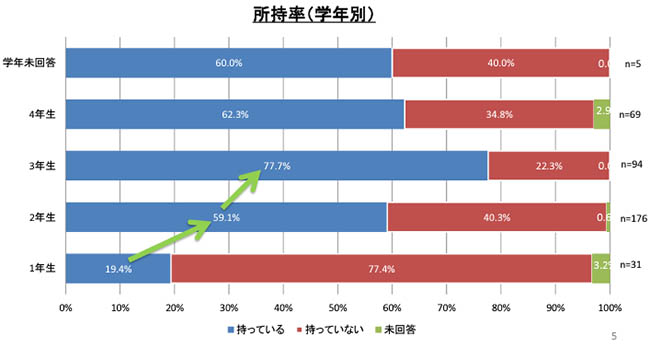

次に学年別の所持率を見ていきます。

学年別でいうと、1回生は少ないですが、20歳になる2回生以上は増えています。

これは以前まで、クレジットカードを作るのに18~20歳は親の承諾が必要だったためと思われます。

現在は、民法改正で2022年4月1日(金)からの成人年齢引き下げで、満18歳以上であれば保護者の同意を得ずに、クレジットカードを作れるようになりました。

今後は、1回生からクレジットカードを作る人が増えるのは間違いありません。

クレジットカードのメリット

では、クレジットカードがあると、どんなメリットがあるのか解説します。

見ての通りですが、日常生活でほぼ必要不可欠な事ばかりです。何のカードでも良いので1枚は持っておかないと不便でなりません。

クレジットカードのメリット

- 手持ちのお金が無い時に便利

- ポイントが貯まる

- 電子マネーを使うのに必要

- インターネットでの買い物

- プロバイダーを借りる時に必要

- 旅行傷害保険が付いている

この中で大事なのが「旅行保険が付いている」という項目です。

日本では理解しにくいですが、アメリカで盲腸の手術をすると約300万円かかります。

「まじで?」となりますが、知られていないだけで本当の話です。

ちなみにですが、救急車も有料です。呼ぶと5~6万円かかります。

日本では病気にならなくても毎月、健康保険料金を取られます。

病気になった時に助かりますが、ならなれば無駄なお金とも言えます。

海外では、そもそも健康面に関しては自己責任で、それが嫌なら個人で健康保険に入りましょう。という世界です。

なので、病気になると破産する人も出てくるし、少しくらいの病気なら病院に行きません。

アメリカで盲腸になった場合の医療費用項目内訳

これは州とかかった病院によってマチマチですが、安く済んだ場合で¥1,600,000, 真ん中~やや上で¥2,000,000~¥3,000,000ぐらい必要になります。これが最も驚くほど高額な費用です。

クレジットカードの海外旅行傷害保険は、低い所でも最高2,000万円くらいはあるので、1枚は持っておくと回避できます。

あくまで借り入れなので翌月に返済しないといけません

クレジットカードのデメリット

ついつい使いすぎてしまう。

クレジットカードがあると不思議と使ってしまいます。

コンビニの支払いに電子マネーで払うのを筆頭に、ランチ、ちょっとした買い物は「ピっ」っと日常化します。

便利ですが、カードだとお金の重みがありません。

しかも、あくまで借り入れなので翌月に返済しないといけません。

「つい、使いすぎてしまう」

これがクレジットカードのデメリットになります。

おすすめの学生カード4選

学生向けでメリットも多いオススメのカードを紹介します。

学生専用ライフカード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 0.5%~1.5% | 無料 翌年度は年会費1,100円 1回の利用で無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

学生専用ライフカードに向いている人

- 学生である(短大・専門学校OK)

- 年会費をかけたくない

- ゆっくりポイントを貯めたい

知名度の高い学生カード

他の学生向けカードと違い、カードの名前に「学生専用」が付いているほどの学生に向けて特化したカードです。

審査も学生向けになっており、他のカードで審査に落ちたけど学生専用ライフカードは審査に通ったというのも多く聞きます

ポイントの有効期限は5年間あるので、卒業までゆっくり貯めれるメリットがあります。

学生専用ライフカードの基本スペック

| 年会費 | 無料 |

| 申し込み資格 | 高校生を除く満18歳以上満25歳以下 大学・大学院・短期大学・専門学校に在学中の方 ※進学予定の高校生であれば、卒業年の1月1日~3月31日までの期間で申し込みが可能 |

| ポイントシステム | LIFEサンクスポイント |

| ポイント有効期限 | 5年間 |

| ポイント還元率 | 0.5%~1.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド | Visa Mastercard® JCB |

| 交換可能マイル | ANAマイル |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay・Google Pay |

| 追加カード | ETCカード |

| 付帯保険・補償 | 海外旅行傷害保険が最高2,000万円 (自動付帯) |

三井住友カード(NL)

| 年会費 | 還元率 | ETC |

|---|---|---|

| 年会費永年無料 | 0.5%~7%※1 | 550円(税込) 初年度無料 前年1回の利用 で翌年無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

三井住友カード(NL)に向いてる人

- 年会費永年無料が良い

- 海外・国内どこでも使える

- 三井住友カードのステップUPを狙ってる

- 三井住友カードが欲しかった

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)は年会費永年無料の学生向けカードでもある

三井住友カード(NL)は、社会人向けのカードと思いがちですが、普通に学生に開放しております。

下記画像は、三井住友カードの公式サイトのキャプチャーですが、

学生向けの特集コーナーがあるくらいです。

画像引用:三井住友カード

これで、学生でも作れるというのが分かりました。

役に立つ記事

三井住友カード(NL)の基本スペック

| 年会費 | 永年無料 |

| 申し込み資格 | 高校生を除く18歳以上 |

| ポイントシステム | Vポイント |

| ポイントの有効期間 | ポイントの最終変動日から1年間(自動延長) |

| ポイント還元率 | 0.5%~7% |

| 発行スピード | 最短10秒で即時発行 ※即時発行ができない場合があります。 |

| 国際ブランド | Visa Mastercard® |

| 交換可能マイル | ANAマイル |

| 電子マネー | iD(専用) |

| スマホ決済 | Apple Pay Google Pay |

| 追加カード | 家族カード ETCカードは550円 (年1回の利用で無料) |

| 付帯保険・補償 | 海外旅行傷害保険が最高2,000万円 (利用付帯) |

JCB CARD W

| 年会費 | 還元率 | ETC |

|---|---|---|

| 永年無料 | 1.0%~10.50%※1 | 無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

海外旅行保険は利用付帯。

※1 還元率は交換商品により異なります。

JCB CARD Wに向いてる人

- 年会費無料が良い

- 高還元率カードが欲しい

- 39歳以下である

- セブン-イレブンをよく利用する

- Amazonで買い物が多い

- JCBカードのステップアップを狙っている

- JCBカードの特典をすべて受けたい

Amazonとセブン-イレブンが多い人にかなりのメリットあり

JCB CARD Wは社会人が持つイメージがありますが、学生にも開放しています。

ポイントはいつでも2倍貯まります。

セブン-イレブンではポイントは3倍、Amazonでは最高3.5%の還元率になります。

JCB CARD Wの基本スペック

| 年会費 | 無料 |

| 申し込み資格 | 18歳~39歳以下 |

| ポイントシステム | J-POINT |

| ポイント有効期限 | 2年間 |

| ポイント還元率 | 1.0%~10.0% |

| 発行スピード | 最短3営業日以内 |

| 国際ブランド | JCB |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| 電子マネー | QUICPay(クイックペイ) |

| スマホ決済 | Apple Pay、Google Pay |

| 追加カード | 家族カード ETCカード |

| 付帯保険・補償 | 海外旅行傷害保険が最高2,000万円 (利用付帯) |

楽天カード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 1% | 550円(税込) |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

楽天カードに向いてる人

- 年会費無料が良い

- 高還元率カードが欲しい

- 楽天をよく利用する

- 楽天グループの特典を色々受けたい

年会費無料でポイントがガンガン貯まるカード

楽天カードは学生にも作れるカードで有名です。

年会費無料で、楽天市場で使うとポイントが3倍貯まります。

さらに、SPU(スーパーポイントアッププログラム)を入れると最大18倍のポイントまで伸びます。

貯まったポイントは楽天グループで使えるので、楽天トラベルを使って、年1回くらいの旅行は簡単に行けるようになります。

また、有効期限はポイントの変動からの1年間なので、実質無制限でポイントが貯まって行きます。

役に立つ記事

楽天カードの基本スペック

| 年会費 | 無料 |

| 申し込み資格 | 高校生を除く18歳以上 |

| ポイントシステム | 楽天ポイント |

| ポイント有効期間 | 1年間(実質無期限) |

| ポイント還元率 | 1.0%~14.0% |

| 発行スピード | 約1週間 |

| 国際ブランド | Visa Mastercard® JCB アメックス |

| 交換可能マイル | ANAマイル JALマイル |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 追加カード | 家族カード ETCカード(税込550円) |

| 付帯保険・補償 | 海外旅行傷害保険が最高2,000万円 (利用付帯) |

学生カードの審査基準

学生は収入が無いので、社会人に比べて審査基準はそれほど厳しくありません。

学生カードの審査基準

- 学生である(大学・短大・専門学生)

- 学生証がある

収入面でいうと、アルバイトをしている方が安定した収入になるのでイメージは良いと思います。もちろんバイトをしていなくても問題はありません。

そもそも、カード会社も学生に収入を求めておりません。

カード会社が求めるのは、きちんと支払えるか?将来の良い顧客になれるか?が大事な部分だと推測します。

申し込み時にキャッシング枠は0円にする方が審査に通りやすくなります。

カード審査に落ちた場合にどうするか?

クレジットカードの審査基準は、安定した収入・過去の実績など何点かありますが、

学生の場合は、まっさらなので基準が何もありませんが、審査に落ちる人も出てきます。

落ちた人からすれば「なんで?」と理由が分からないのですが、クレジットカードの審査に落ちるケースは下記のパターンがあります。

学生カードの審査に落ちるケースの理由

- 学生不可のカードに申し込んでいる

- いきなりゴールドカードなどを申し込んだ

- 携帯料金の支払いをしていない。もしくは遅延をした事がある

- 家賃を支払っていない。もしくは遅延をした事がある

- 短期間に複数枚申し込んでいる

- 審査に落ちてすぐに他社で申し込みをしている

カード審査に落ちた場合の対策ですが、次に他のカードを申し込むまで6か月間は開けてください。

カードの申し込みをすると、個人情報信用機関に6か月間保管されます。

どのカード会社もこの情報が見れるので、他社で申し込みをしても落ちる可能性が大です。

6か月後は白紙になっているので、審査に通る可能性が高くなります。

以上、学生のクレジットカードの審査基準や審査に通りやすいカード4選のまとめでした。

このサイトはリンクフリーです。

リンクをしてくれる方は下記のような感じでお願いいたします。ありがとうございます。

(参照:学生のクレジットカードの審査基準や審査に通りやすいカード4選)

このコラムにおすすめのカード

学生専用ライフカード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 0.5%~1.5% | 無料 翌年度は年会費1,100円 1回の利用で無料 |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

楽天カード

| 年会費 | 還元率 | ETC |

|---|---|---|

| 無料 | 1% | 550円(税込) |

- スピード発行

- 高還元率

- 家族カード

- 海外旅行保険

- 国内旅行保険

- 電子マネー

執筆者プロフィール

-

クレジットカード歴20年の専門家で、クレジットカードの券面の端の5ミリを見たら「何のカードか分かる」くらいのスペシャリスト。

今までにクレジットカードに関する記事を2,000記事以上公開。

クレジットカード・生命保険・年金などが得意分野。27歳から株を始め、株式投資も20年目のベテランでもある。

最新の投稿

クレジットカードコラム2026/02/26AOKIでdポイントが最大77,777ポイントが当たる!

クレジットカードコラム2026/02/26AOKIでdポイントが最大77,777ポイントが当たる! クレジットカードコラム2026/02/25メガネの愛眼・SYZでdポイント5倍キャンペーン

クレジットカードコラム2026/02/25メガネの愛眼・SYZでdポイント5倍キャンペーン クレジットカードコラム2026/02/24初めての方・久しぶりの方限定!ENEOSで最大10,000ポイント当たるキャンペーン

クレジットカードコラム2026/02/24初めての方・久しぶりの方限定!ENEOSで最大10,000ポイント当たるキャンペーン クレジットカードコラム2026/02/19京王ストアで楽天ポイント総額100万ポイントプレゼントキャンペーン

クレジットカードコラム2026/02/19京王ストアで楽天ポイント総額100万ポイントプレゼントキャンペーン